Часть III Взлеты и падения

Глава 15 Пагубная самонадеянность

— Господи, Джек, что ты купишь в следующий раз — McDonald's?

Этот вопрос я услышал в апреле 1986 года от партнеров по гольфу. Незадолго до того, в декабре 1985 года, GE приобрела производителя бытовой электроники RCA, а всего через четыре месяца — инвестиционный банк Kidder, Peabody, один из старейших на Уолл-стрит.

Вопрос был задан в шутку, но многие не одобряли эту последнюю покупку. Недовольные были даже в совете директоров GE, причем двое из них обладали самым большим опытом в области финансовых услуг: председатель правления Citibank Уолт Ристон и президент финансовой корпорации J.P. Morgan Лью Престон. Они предупреждали, что инвестиционно-банковский бизнес значительно отличается от других наших направлений. Их опасения разделял председатель совета директоров Champion International Энди Сиглер:

— Главный актив инвестиционного банка — его сотрудники. Они могут покинуть вас за минуту, — сказал он. — Вы покупаете только мебель.

Но на заседании совета директоров в апреле 1986 года мне удалось убедить их единогласно поддержать сделку.

Как оказалось впоследствии, мои действия были продиктованы элементарной самонадеянностью. Успехи наших предыдущих приобретений — RCA в 1985-м и Employers Reinsurance в 1984-м — вскружили мне голову. Попросту говоря, я зазнался. Я был заведомо уверен в успехе любого нашего шага.

Но вскоре я понял, что перешел границы разумного.

Приобретая Kidder, мы следовали простой логике. В 1980-е годы резко возросла популярность выкупов контрольных пакетов компаний за счет кредита (Leveraged Buyout, LBO). Подразделение GE Capital уже стало крупным игроком в этой сфере и за три года помогло профинансировать приобретение более чем 75 компаний, в том числе успешный выкуп Gibson Greeting Cards топ-менеджерами Биллом Саймоном и Рэем Чеймберсом.

Но нам надоело предоставлять все деньги и принимать на себя все риски, тогда как инвестиционные банки получали авансом огромные вознаграждения. Нам казалось, что Kidder поможет нам заключать больше сделок и обойтись без выплаты огромных вознаграждений брокерским фирмам с Уолл-стрит.

Но всего через восемь месяцев после покупки Kidder мы очутились в эпицентре одного из самых громких скандалов за всю историю Уолл-стрит. Один из лучших инвестиционных банкиров фирмы, Марти Сигель, сознался в передаче внутренней информации о торговле акциями Айвену Боски в обмен на крупные суммы денег. Он также признался, что Kidder заключала сделки на основе информации, полученной от Ричарда Фримена из Goldman Sachs. Сигель признал себя виновным в двух уголовных преступлениях и начал сотрудничать со следствием, которое вел федеральный прокурор Руди Джулиани.

В результате 12 февраля 1987 года в нью-йоркский офис Kidder ворвались вооруженные полицейские, обыскали директора по арбитражу Ричарда Уигтона, надели на него наручники и арестовали. По обвинениям в операциях с акциями на основе внутренней информации были задержаны бывший сотрудник Kidder Тим Табор и Фримен из Goldman Sachs. В конечном итоге с Уигтона и Табора сняли обвинения, а Фримена приговорили к четырем месяцам тюремного заключения и штрафу в $1 млн.

Хотя эти незаконные операции проводились до того, как мы приобрели Kidder, отвечать пришлось новым владельцам — нам. После этих арестов мы начали расследование и оказывали требуемое содействие Джулиани и Комиссии по ценным бумагам и биржам. Выяснилось, что в системах контроля фирмы было множество слабых мест. Председатель Kidder Ральф Денунцио не был вовлечен в этот скандал, но стало ясно, что он предоставил Сигелю большую самостоятельность.

Сигель мог свободно действовать в торговом зале, где проводились операции с акциями, а рисковые арбитражеры[21] редко задавали ему вопросы, когда он просил их заключить сделку. У Сигеля была странная привычка, в итоге не сыгравшая ему на руку: он хранил все сообщения о телефонных звонках, поступивших в его отсутствие. С помощью этих записок и подробных списков звонков Kidder было легко установить закономерности в операциях Сигеля.

Джулиани, который мог добиться отзыва лицензии и закрытия Kidder, потребовал уволить многих старших руководителей фирмы. Вице-председатель GE Ларри Боссиди два дня обсуждал решение этого вопроса с Джулиани. В итоге мы заплатили штрафы в размере $26 млн., закрыли отдел рискового арбитража Kidder и согласились улучшить процедуры контроля. Тем временем Ральф Денунцио и несколько ключевых людей из его команды решили уйти.

В результате Kidder остался почти без высшего руководства — с одной мебелью, как и предупреждал нас Ристон. Нужно было срочно найти человека, который восстановил бы доверие к фирме. Я решил, что идеальным кандидатом будет Сай Кэткарт: этот умный, честный человек пользовался моим полным доверием. Сай пятнадцать лет состоял в совете директоров GE и был председателем совета директоров Illinois Tool Works.[22]

Когда я позвонил ему в Чикаго и предложил руководить Kidder, его первая реакция меня не обнадежила: «Ты что, рехнулся?»

«Просто выслушай меня, Сай. Я приеду к тебе, или ты приезжай в Нью-Йорк, и мы подробно все обсудим».

Через несколько дней, в марте, мы с Ларри Боссиди встретили Сая Кэткарта в Нью-Йорке. Сай принес список из пятнадцати аргументов против своего назначения и с шестью более подходящими кандидатами. Я просмотрел список и скомкал его.

— Сай, у нас большая проблема, и помочь можешь только ты, — начал я. — Мы должны стабилизировать положение и начать процесс возрождения Kidder. На это вряд ли уйдет больше двух лет. Вы с женой прекрасно проведете время в Нью-Йорке. Ты еще слишком молод, чтобы уйти на отдых.

Я долго уговаривал Сая — ведь он был очень нужен нам. Наконец Сай согласился обсудить предложение со своей женой. К счастью, она обрадовалась предложению переехать в Нью-Йорк. Через два дня Сай позвонил нам и дал свое согласие занять этот пост.

Сай стал СЕО фирмы Kidder 14 мая, на следующий день после того, как Джулиани снял обвинения с Уигтона и Табора. Ларри Боссиди заявил об этом назначении по внутреннему радио Kidder ровно в 10 часов утра. Далеко не все были в восторге от этого решения; например, The Wall Street Journal цитировала язвительный отзыв анонимного руководителя из Kidder: «Специалист по железкам — как раз то, что нам нужно».

Одной из проблем было то, что Марти Сигель не был простым взяточником, который попался и вызвал скандал. Он был звездой фирмы Kidder — симпатичный, красноречивый, самый высокооплачиваемый сотрудник, и к тому же один из ведущих инвестиционных банкиров на Уолл-стрит.

До скандала СМИ называли Сигеля «активом Kidder», a многие трейдеры считали его своим кумиром. Но он признал себя виновным по двум пунктам обвинения в операциях с ценными бумагами на основе внутренней информации, заплатил штраф в $9 млн. и был приговорен к двум месяцам тюремного заключения и условному сроку. Никто не понимал, зачем человеку с такой блестящей карьерой понадобилось ввязываться в какую-то грязную историю.

Эта история подорвала моральный дух всей фирмы. Расследуя ситуацию в Kidder, Сай столкнулся с неприятными вещами. Когда он спросил о закупках — вполне естественный вопрос для человека с опытом производства, — никто даже не смог ответить, где находится соответствующий отдел и кто им управляет. Четкой системы начисления премий не было: Ральф Денунцио по очереди встречался с лучшими сотрудниками фирмы и обсуждал их годовые премии в индивидуальном порядке.

Честно говоря, нас ошеломили размеры премий в Kidder. Тогда прибыль GE составляла $4 млрд., а общий премиальный фонд — менее $100 млн. А премиальный фонд Kidder составлял целых $140 млн., хотя прибыль фирмы была в двадцать раз меньше, чем у нас.

Сай вспоминает, что в день выплаты премий офис Kidder пустел за час: «Можно было выстрелить из пушки и никого не задеть». Эти годовые премии определяли стиль жизни большинства сотрудников Kidder; они жили по правилам, чуждым и Саю, и мне.

Начисляя премии в первый раз, Сай попросил всех сотрудников Kidder составить список своих достижений за год. В некоторых случаях по шесть человек без тени сомнения ставили именно себе в заслугу заключение одной и той же сделки. В такой мысленной установке отразилась проблема культуры Kidder: сотрудники считали, что имеют право на многое, и оценивали себя слишком высоко.

Наш жизненный путь определяет удача, и это особенно верно для Уолл-стрит: именно там множество посредственностей зарабатывают больше денег, чем им удалось бы в любом другом месте планеты. Конечно, там встречаются и звезды, и те, кто честно отрабатывает свое вознаграждение до последнего цента. Но их сопровождает множество нахлебников. Наверное, Уолл-стрит — единственное место в мире, где повышение зарплаты на $100 000 воспринимается как чаевые.

Когда мы выписывали человеку чек на $10 млн., он говорил, глядя нам в глаза: «Десять? А в соседней фирме заплатили двенадцать!» В Kidder редко звучало слово «спасибо».

В удачный год такие непомерные вознаграждения меня возмущали, а в неудачный — приводили в ярость, особенно когда мне возражали: «Да, год выдался трудный, но если мы не заплатим им как минимум на уровне предыдущего года, они уйдут к конкурентам».

Иными словами, фирма жила по принципу «пусть проигравший плачет».

Наверное, на Уолл-стрит царила более разумная атмосфера, когда эти компании находились в частной собственности и компаньоны платили собственные, а не чужие деньги. Понятие обмена идеями и командной игры было здесь незнакомо: если одно отделение показывало хорошие годовые результаты, его сотрудников не заботила судьба фирмы в целом. Они думали только о получении своей доли.

Образно выражаясь, даже когда «Титаник» шел ко дну, спасательные шлюпки с миллионерами благополучно добирались до берега.

Саю нелегко пришлось в Kidder. Хотя он усовершенствовал меры контроля и нанял хороших сотрудников, через пять месяцев после его прихода — в октябре 1987-го — произошел обвал фондового рынка, и фирма лишилась прибыли от операций. В тот год ее убытки составили $72 млн., и нам пришлось уволить около 1000 из 5000 сотрудников.

Глубина культурных различий между Kidder и GE дала нам понять, что я зря не прислушался к предупреждениям директоров. Теперь я хотел избавиться от Kidder, но так, чтобы не понести при этом убытков. Я надеялся, что до продажи фирмы нам удастся добиться от нее каких-то результатов.

Сай тоже хотел уйти. Он оказал на фирму стабилизирующее влияние, но после двух лет работы считал, что Kidder нужен постоянный руководитель. Мы дали задание рекрутинговой фирме найти Саю замену, но у них ничего не вышло.

Тогда мы с Ларри предложили должность руководителя Kidder нашему старому другу Майку Карпентеру, исполнительному вице-президенту в подразделении GE Capital. Мы с Ларри и Деннисом встретили Майка в конце 1980 года во время неудачной попытки приобретения TransUnion — фирмы по лизингу железнодорожных вагонов. Тогда Майк работал в Boston Consulting Group и провел стратегический анализ TransUnion.

В 1983 году я нанял его на позицию директора по развитию бизнеса GE. Майк сыграл важную роль в сделке с RCA и прекрасно зарекомендовал себя в GE Capital, руководя отделением LBO. Он хотел расти как руководитель и в феврале 1989 года согласился возглавить Kidder, осознавая всю трудность этого задания.

Несколько месяцев Сай помогал Майку освоиться на новом месте, а потом Майк продолжил дело Сая — сделать честность ключевой ценностью Kidder — и разработал четкую стратегию для каждого отделения фирмы. Kidder удалось вернуться к прибыльности: после убытков в $32 млн. в 1990 году ее прибыль в 1991-м составила $40 млн., а в 1992-м — $170 млн.

Мы все равно хотели продать Kidder, начали для этого переговоры с Сэнди Вайллем из Primerica и вплотную подошли к заключению сделки, которая должна была без потерь избавить нас от Kidder. Но в День поминовения в 1993 году все пошло прахом.

В пятницу мы с Сэнди достигли общего соглашения. Мы все считали, что на Уолл-стрит сделку нужно заключать быстро — желательно за выходные, чтобы предотвратить утечку информации, иначе можно быстро потерять сотрудников и прогореть. В те выходные я отдыхал на острове Нантакет, а финансовый директор Деннис Даммерман обсуждал с Сэнди Вайллем окончательные подробности сделки, сообщая мне по телефону о ходе переговоров.

Я собирался вернуться в понедельник, в День поминовения, и подписать соглашение с Сэнди.

Но этого не случилось: к моему возвращению стало ясно, что нам не удастся заключить сделку на первоначальных условиях. На счету Сэнди одна из ярчайших историй успеха в американском бизнесе: он построил предприятие с помощью разумных и удачных приобретений, и я очень его за это уважаю. Но вести переговоры с ним было трудно. К понедельнику условия сделки, которая должна была без потерь избавить нас от Kidder, изменились до неузнаваемости из-за многочисленных поправок.

В тот вечер я несколько часов пытался восстановить первоначальные условия соглашения, но потом понял безнадежность этого занятия и сказал Сэнди: «Эта сделка не для нас». Он улыбнулся, мы пожали друг другу руки и остались друзьями.

После провала сделки с Primerica Майк продолжил работу, и мы старались не привлекать к Kidder лишнего внимания. В 1993 году прибыли достигли $240 млн., и мне казалось, что положение стабилизировалось.

Но вечером 14 апреля 1994 года, когда я собирался уехать из офиса на выходные, позвонил Майк с очень скверными новостями: «Джек, возникла проблема. У нас дыра в 350 миллионов в счете трейдера, который мы не можем найти, а сам трейдер исчез».

Тогда я ничего не знал о Джозефе Джетте, но вскоре мне предстояло досконально изучить его биографию. Майк Карпентер сообщил, что Джетт, заведовавший отделом государственных облигаций Kidder, осуществил ряд фиктивных операций, чтобы искусственно увеличить свою премию. Из-за этих операций объявленная прибыль Kidder оказалась завышенной. Чтобы устранить последствия, нам нужно было сократить прибыль за первый квартал на целых $350 млн.

От этой цифры мне стало плохо: 350 миллионов! Я просто не мог в это поверить.

Я побежал в туалет: меня тошнило. Потом я позвонил Джейн, которая ждала меня в аэропорту, рассказал ей эти ужасающие новости и попросил вернуться домой. Затем я позвонил Деннису Даммерману, который вел занятия в Кротонвилле, и сказал: «Это твой худший кошмар».

На самом деле это был мой худший кошмар. Я сделал ужасную ошибку — не надо было вообще покупать Kidder. С самого начала эта фирма приносила нам только головную боль и позор — а теперь еще и это!

Деннис помчался в офис Kidder с командой из восьми человек. Они проработали там все выходные, круглые сутки, скрупулезно проверяя состояние счетов. Чтобы не путаться у команды под ногами, мне оставалось только сидеть у телефона и ждать новостей от Денниса.

Но к вечеру воскресенья я должен был сам на все посмотреть. Деннис и Майк были убеждены, что документы, подтверждавшие прибыль, подделаны. Еще не располагая всеми фактами, они уже были уверены, что нам придется прибегнуть к безналичному списанию $350 млн., — а до объявления квартальной прибыли оставалось всего два дня.

Я долго пытался разобраться, как сотни миллионов долларов могли испариться так быстро. Это казалось невозможным. Очевидно, мы недостаточно разбирались в этом бизнесе. Только потом мы обнаружили, что Джетт воспользовался недостатками компьютерных систем Kidder.

В тот воскресный вечер я позвонил четырнадцати руководителям отделений GE, сообщил им плохие новости и извинился перед каждым за случившееся. Я чувствовал себя ужасно: ведь это известие отразится на цене акций и повредит каждому сотруднику GE.

Я винил в этой катастрофе себя.

В предыдущий, 1993 год, когда прибыль от фиктивных операций Джетта составила почти четверть прибылей группы фиксированного дохода в Kidder, Джетта назвали «сотрудником года» фирмы. Мы удовлетворили просьбу Майка о том, чтобы предоставить Джетту премию наличными в размере $9 млн. — огромное даже для Kidder вознаграждение. Обычно я тщательно расследовал такие случаи: интересовался, как одному человеку удалось добиться таких успехов, и встречался с ним. Но в этот раз я этого не сделал.

Моя вина была в том, что я не задал своих обычных вопросов. Оказалось, что с точки зрения культуры между Kidder и GE — огромная пропасть.

Культура GE ярко выразилась в том, как руководители отделений откликнулись на этот кризис. Хотя счета за квартал были уже закрыты, многие руководители сразу предложили свою помощь, чтобы заделать финансовую «дыру», возникшую в Kidder. Некоторые сказали, что смогут найти в своих отделениях лишних десять-двадцать или даже тридцать миллионов. Хотя было уже поздно, их готовность помочь разительно отличалась от оправданий, которые я слышал от сотрудников Kidder, которые не предлагали помощь, а жаловались, что эта катастрофа повредит их прибылям: «Все пропало! Наша премия вылетит в трубу. Как мы удержим сотрудников?»

Здесь особенно четко проявились различия в культуре двух компаний. В Kidder я только и слышал: «Я этого не делал. Я этого не видел. Я его никогда не встречал. Я с ним не говорил». Можно было подумать, что никто не знал виновника и не имел к его работе никакого отношения.

Это было отвратительно.

В тот вечер мы уволили Джетта и перевели шестерых сотрудников на другие должности. Вернувшись домой, я посоветовал Джейн приготовиться к большим трудностям: «Крепись, пресса повесит на меня всех собак».

И СМИ выступили против меня с жестокой критикой, снова выставив меня негодяем. В журнале Time мне придумали новое прозвище: «Джек-попрыгун». Newsweek заявила: «Слышен треск — это рушится пьедестал».

Журнал Fortune посвятил этой катастрофе целую статью с нелепым выводом, что скандалы в Kidder обусловлены плохим менеджментом в GE. Полная ерунда! Проблемы Kidder возникли внутри самой фирмы из-за «паршивой овцы» и недостаточно строгого контроля.

Внутреннее расследование махинаций в Kidder вел Гэри Линч — бывший глава отдела правоприменения в Комиссии по ценным бумагам и биржам, работавший теперь в юридической фирме. При всестороннем содействии аудиторов GE он выяснил, что одной из основных причин проблемы был недостаточный надзор за сделками Джетта. Линч сообщил, что реакцией на вопросы о необычных прибылях Джетта были «неправильные ответы, молчание или отговорки… С увеличением прибылей, которые приносил Джетт, скептическое отношение к его действиям зачастую игнорировалось».

Группа фиксированного дохода в Kidder стала «золотым дном»: ее прибыли превышали общие прибыли фирмы. Поэтому группа пользовалась в Kidder большим авторитетом, и мало кто сомневался в ее успехах. На Уолл-стрит уже случались подобные истории; самым ярким примером было дело Майкла Милкена и фирмы Drexel Burnham,[23] но даже таким прекрасным руководителям, как Фрэнк Зарб и Пит Питерсон, приходилось бороться с преобладанием трейдинга в Lehman Brothers. Однако мы не извлекли урока из чужих ошибок.

Впоследствии судья по административным правонарушениям в Комиссии по ценным бумагам и биржам Кэрол Фокс Фойлак постановила, что Джетт совершил явное мошенничество по отношению к Kidder, намеренно обманывая своих начальников, аудиторов и других ложными отрицаниями, противоречивыми и вводящими в заблуждение объяснениями. Она запретила Джетту вести дела с брокерами-дилерами; кроме того, он должен был выплатить штраф в размере $8,4 млн.

Kidder много лет приносил нам неприятности и привел к потере некоторых лучших руководителей. К середине июня 1994 года я был вынужден попросить своего друга Майка Карпентера уйти в отставку. Наверное, более трудного решения я никогда не принимал. Майк был отличным руководителем и взялся решать проблему, созданную Джеттом.

Но именно Майк стал самой большой жертвой этого скандала. СМИ жаждали его крови, иначе отрицательные отзывы никогда бы не прекратились. У нас состоялся долгий разговор, и в конце концов я сказал: «Это не закончится, пока ты не уйдешь». Он все понял и повел себя благородно. Непосредственный начальник Джетта, Эд Черулло, возглавлявший отдел фиксированного дохода, уволился через несколько недель после Майка.

Вместо Майка мы временно назначили Денниса Даммермана на должность председателя и CEO Kidder, а Дениса Нейдена — еще одного высококлассного и опытного сотрудника GE Capital — на должность президента и директора по операционным вопросам.

Четыре месяца спустя, в октябре 1994 года, мы наконец договорились продать Kidder за $670 млн. брокерской фирме PaineWebber, в которой мы также получили долю в 24 %. Пит Питерсон опять сыграл важную роль, помогая сдвинуть с мертвой точки переговоры между GE Capital и Доном Мароном, СЕО компании PaineWebber.

Я позвонил Дону с вопросом, сможем ли мы возобновить переговоры, а Дон попросил Пита — своего давнего друга — выступить консультантом по этой сделке. Мы с Доном почти не были знакомы, и Пит стал ключевым участником переговоров. Вскоре мы с Питом, Доном и Деннисом достигли общего соглашения и скрепили его рукопожатием.

Сделка была заключена примерно через десять дней, и мы — все четверо — остались друзьями.

У этой истории, можно сказать, счастливый конец. Однажды вечером в пятницу в середине 2000 года Пит позвонил мне, когда я собирался уходить из офиса.

— Джек, извини за беспокойство, но я хочу обрадовать тебя перед выходными, — сказал он и сообщил, что ему удалось договориться с Доном о продаже PaineWebber швейцарскому банку UBS за $10,8 млрд. — Мы только что заработали для тебя больше двух миллиардов, и я надеюсь, что ты согласишься.

— Обрадовать меня перед выходными? — закричал я. — Да ты обрадовал меня на год вперед, черт возьми!

Это слияние стало очень успешным благодаря Дону, его команде и нескольким основным игрокам из Kidder, и в итоге наша прибыль после вычета налогов составляла 10 % в год на протяжении 14 лет, с момента приобретения Kidder до продажи PaineWebber. Это никак не назовешь финансовым успехом, но в данных обстоятельствах такой исход нас устроил.

Однако мы ни за какие деньги не согласились бы еще раз пройти через нечто подобное.

Я никогда не забуду опыт, полученный с Kidder. Он научил меня, что культура компании действительно имеет огромное значение. Во время всеобщего увлечения интернет-компаниями в конце 1990-х несколько человек в группе инвестиций GE Capital наслаждались успехом. Эти сотруд ники решили, что останутся в GE, только если будут получать часть акций в результате заключения инвестиционных сделок, которыми они занимались.

Но я дал им от ворот поворот. Некоторые уволились, а в СМИ поспешили нас осудить за «старомодность». Мы «ничего не смыслили» в «новой экономике»!

Поэтому я лишний раз подчеркнул на октябрьском собрании руководителей, что единственная валюта в нашей компании — акции GE (см. выдержку из моей речи ниже). Сотрудники получают разное количество акций GE в зависимости от своей эффективности, но все «спасательные жилеты» у нас привязаны к одной «лодке» — нашей компании. Однако единство культуры, ценностей и валюты не подразумевает, что стиль тоже один — каждому отделению GE свойственна индивидуальность.

И по той же причине (большой разрыв между культурами) я отказался от возможностей приобрести в конце 1990-х несколько высокотехнологичных компаний в Кремниевой долине, хотя они и подходили нам по стратегии. Этот разрыв мог ослабить GE. Ведь культура и ценности, как мы убедились, крайне важны.

Между уверенностью в своих силах и самонадеянностью — тончайшая грань. В тот раз самонадеянность одержала верх и преподала мне урок, который я никогда не забуду.

И еще один вопрос… На этой неделе в Forbes напечатали статью о том, что из отдела инвестиций GE/NBC уходят люди, так как я не позволяю им воспользоваться результатами их инвестиций… Все, о чем говорится в статье, правда. В GE лишь одна акционерная валюта — АКЦИИ GE.

Глава 16 GE Capital: двигатель роста

Июньским вечером 1998 года я просматривал дома описание сделок для обсуждения на завтрашнем заседании совета директоров GE Capital. В этом списке оказалось самое странное предложение за двадцать лет моей работы в совете директоров.

Его автор предлагал приобрести у группы обанкротившихся и перешедших в собственность государства финансовых организаций в Таиланде пакет автомобильных кредитов на $1,1 млрд. Я знал, что Таиланд переживает худшую в своей истории рецессию, и только нашему подразделению там удавалось с трудом сводить концы с концами.

Я объяснил Джейн суть предложения и добавил: «Мы отделаемся от этой идеи за пять минут, автору даже не удастся присесть».

Ведь эти заседания — не скучные плановые встречи, а ожесточенные споры между 20 директорами с совокупным опытом работы более 400 лет в различных направлениях бизнеса. Каждый год мы финансируем миллиарды предприятий и на ежемесячных заседаниях совета директоров разбираем потенциальные сделки по косточкам, обсуждая их обоснованность.

За плечами у совета директоров — тысячи решений, принятых после скрупулезного исследования предложений. Все они проходят жесткий предварительный отбор, но все равно примерно каждое пятое возвращается на доработку.

Прочитав предложение сделки в Таиланде, я был уверен, что оно отправится в мусорную корзину. Его автор — Марк Норбом, глава отделения GE Capital в Таиланде, предлагал нам образовать совместное предприятие с Goldman Sachs и стать владельцами каждого девятого автомобиля в этой стране. Для этого нам пришлось бы нанять около 1000 сотрудников, чтобы разрабатывать условия ссуд, собирать платежи и распоряжаться изъятыми за неуплату машинами. Но зато кредитный портфель достался бы нам за 45 % номинальной стоимости.

На следующее утро я с улыбкой появился на заседании совета директоров в Фэрфилде: «Как насчет автомобильных кредитов в Таиланде? Мне не терпится их обсудить».

Когда мы наконец добрались до предложения Марка, я нахмурился, покачал головой и спросил: разве мы сможем нанять и обучить 1000 человек за несколько месяцев?

Ответ Марка меня приятно удивил: оказалось, его команда уже провела собеседования с 2000 кандидатов, предварительно отобранных из 4000 человек, и подготовила 1000 контрактов — на случай, если предложение будет принято. Марк рассказал нам, что автомобиль — одна из самых больших ценностей для таиландцев. Чтобы его не изъяли за неуплату кредита, они готовы отказаться от большинства других вещей.

В конце концов после нескольких добродушных шуток мы приняли это предложение. Этот пример наглядно доказывает, что хорошая презентация и энтузиазм сотрудника могут в корне изменить ситуацию.

Я пришел на заседание с мыслями: «Мы поднимем его на смех», а ушел, думая: «Здорово это у него получилось!»

Марк оказался прав: за следующие три года компания построила в Таиланде прибыльный бизнес по выдаче и обслуживанию автомобильных кредитов. После этой сделки мы приобрели еще несколько проблемных активов в Азии, и все они принесли выгоду GE и местной экономике.

Марк тоже достиг успеха: он стал президентом GE Japan.

Благодаря тысячам сделок, подобных таиландской, GE Capital удалось превратиться в одно из самых ценных подразделений компании. Я впервые детально ознакомился с его операциями в 1978 году. В тот год подразделение заработало $67 млн. на активах стоимостью $5 млрд. (В 2000 году подразделение заработало $5,2 млрд. — 41 % общей прибыли GE, а ее активы превысили $370 млрд.)

История феноменального успеха GE Capital рассказывалась многократно. Но мало кто за пределами компании знает, какой целеустремленности, находчивости и предпринимательского таланта потребовал этот успех.

В 1978 году я сумел разглядеть в GE Capital не просто здоровый бизнес, но и удивительные возможности, возникающие в результате сочетания двух компонентов: денег и мозгов.

Большую часть жизни я занимался материальным производством, где каждый цент давался с большим трудом. Поэтому получение прибыли в этом подразделении казалось невероятно легким. Например, вложения в лизинг самолетов приносили не менее 30 % прибыли.

Я увлекся идеей создания нового бизнеса. А что если направить поток денежных средств, генерируемый производственными направлениями, на совершение нестандартных финансовых сделок, но проводить их со свойственной нам дисциплинированностью и расчетливостью, думал я. Чтобы реализовать эту идею, потребовались правильные люди.

Деннис Даммерман часто напоминал мне изречение Бенджамина Франклина: «Проценты не получишь, если не сумел собрать основную сумму». К счастью, в GE Capital уже существовала культура, в которой сотрудники заранее продумывали до мелочей каждую сделку, потому что знали: если после ее заключения что-то пойдет не по плану, персональной ответственности не избежать.

Я был уверен, что перед нами открываются огромные возможности, но для начала подразделению нужно было придать необходимый вес. Вложив больше средств в GE Capital и наняв более эффективных сотрудников, мы могли бы сделать огромный шаг вперед.

К счастью, за игрой в пинг-понг на Гавайях я нашел Ларри Боссиди. Именно он вместе с Джоном Стейнджером (СЕО подразделения) произвел основательные перемены в GE Capital. Еще на первой встрече я понял, что обескураживало Ларри: в 1978 году GE Capital было в компании «сиротой». Когда-то в подобном положении я застал подразделение пластмасс. Ларри хотел вывести GE Capital на ведущие роли; когда-то он работал аудитором в GE Capital и знал, что для этого нужно предпринять.

Первым шагом в преобразовании GE Capital стало назначение Ларри директором по операционным вопросам. Как и я, Ларри был далек от идеала высшего руководителя GE. Его стиль в одежде оставлял желать лучшего: Ларри всегда можно было узнать со спины по вылезшему из-за пояса «хвосту» рубашки, а его летний костюм отличался от зимнего лишь белым поясом и белыми лакированными туфлями. (Зато сейчас, достигнув заметных успехов в бизнесе, Ларри смог бы украсить обложку журнала GQ.)

Он часто работал допоздна и по выходным, но был отличным семьянином и помогал своей жене Нэнси воспитывать их девятерых детей. Трое из них пришли потом работать в GE.

У нас с Ларри были одинаковые взгляды на многие вещи, особенно на управление персоналом. Мы одинаково тщательно исследовали сотрудников не только на Сессиях Си, но и на ежемесячных заседаниях совета директоров. Каждый сотрудник, предложивший сделку, должен был выдержать «допрос с пристрастием» и убедить нас в ее обоснованности (впрочем, потом некоторым приходилось объяснять, как они будут искать выход из создавшегося положения).

Проработав с GE Capital 23 года, я могу разделить его рост на четыре этапа. Сначала с 1977 до 1985 года СЕО подразделения Джон Стейнджер и Ларри Боссиди переманили к себе часть наших лучших сотрудников. Во второй половине 1980-х Боссиди (уже на посту вице-президента) и СЕО Гэри Вендт добились быстрого роста с помощью череды приобретений.

В 1990-е годы Вендт и директор по операционным вопросам Денис Нейден превратили GE Capital в глобального игрока на рынке финансовых услуг, заключив ряд беспрецедентных сделок. Сейчас Нейден, уже на должности СЕО, и директор по операционным вопросам Майк Нил занимаются внедрением методики «Шесть сигм» и принципов электронного бизнеса.

Когда я оглядываюсь на годы непрерывного роста прибыли этого подразделения, темп которого выражается двузначными цифрами, иногда возникает ощущение нереальности. Я еще помню, как мучительно размышлял над одной сделкой стоимостью в $90 млн. в GE Capital. Сейчас эта сумма бледнеет по сравнению с теми же автомобильными кредитами в Таиланде и миллиардами долларов, которые мы выделяем на заседаниях совета директоров, но в 1982 году это были для нас большие деньги.

Мы обсуждали тогда эту сумму с Ларри Боссиди и Деннисом Даммерманом на встрече руководства GE Capital в Пуэрто-Рико. Вопрос заключался в том, покупать ли нам страховую компанию American Mortgage Insurance у фирмы Baldwin United. Мы ломали голову над предложением и беспокоились о возможных осложнениях — ведь на тот момент это была самая крупная сделка GE Capital.

Конечно, восприятие таких вещей зависит от размаха деятельности. До приобретения American Mortgage Insurance в 1983 году Деннис собственноручно подписывал все выдаваемые страховые полисы: его страховое отделение было таким небольшим, что не могло позволить себе факсимиле. Но после заключения сделки мы стали крупным игроком в страховом бизнесе.

А в следующем, 1984 году $90 млн. уже показались нам небольшой суммой: мы купили за $1,1 млрд. Employers Reinsurance Corp. (ERC) — одну из трех крупнейших компаний в США по перестрахованию имущества от несчастных случаев. Джон Стейнджер и Деннис Даммерман рассматривали возможность ее приобретения еще в 1979-м, когда она попросила нас стать «белым рыцарем» и защитить ее от нежелательного поглощения компанией Connecticut General Insurance. Наши страховые активы были невелики, a Connecticut General Insurance была крупным игроком в отрасли, поэтому ERC склонялась в сторону нашего предложения, но потом ERC посчитала, что их идеальный «белый рыцарь» вообще не должен разбираться в страховании, и заключила сделку с нефтяной компанией Getty Oil. А через несколько лет ее приобрела другая нефтяная компания — Texaco, что стало одной из самых громких сделок десятилетия. Но Texaco не нужна была компания-перестраховщик, и тут благодаря проведенной в 1979 году подготовительной работе мы смогли быстро взять ERC под свое крыло. Подписи под соглашением о сделке стоимостью $1,1 млрд. поставили я и Джон Маккинли — СЕО компании Texaco.

Тогда мы еще были крошечным игроком на этом рынке. Приехав в Фэрфилд после заключения сделки, команда ERC сообщила, что по итогам года финансовые показатели оказались ниже запланированных и прописанных в соглашении о сделке.

Я тут же захотел получить скидку. Посредником в переговорах с ERC выступал мой друг — Джон Вайнберг из Goldman Sachs. Я позвонил ему, помешав играть в гольф, с гневной тирадой о недостаточной прибыли, и попросил уговорить Маккинли скорректировать условия сделки.

К счастью, Маккинли оказался джентльменом и согласился уступить $25 млн. от первоначальной цены. В итоге мы заплатили $1,075 млрд. Сегодня неловко об этом вспоминать, но тогда я был новичком на должности СЕО и временами перегибал палку.

Приобретение ERC стало для нас большим шагом вперед. Долгое время дела в ERC шли прекрасно: чистая прибыль компании выросла со $100 млн. в 1985 году до пикового показателя в $790 млн. в 1998-м, но затем возникли трудности — неблагоприятные условия ценообразования и ураганы в 1998 и 1999 году, и в 2000-м мы заработали всего $500 млн.

Чтобы вернуть прежние темпы роста ERC, мы назначили нового СЕО — Рона Прессмана. У него есть нужные качества: ум, дисциплина, опыт работы аудитором и построения очень прибыльного направления недвижимости. Сейчас ценообразование улучшилось и внедряется программа «Шесть сигм». Если погода будет нам благоприятствовать, Рон добьется возвращения хороших показателей.

В 1980-е годы мы двигались небольшими шагами, тщательно прощупывая почву перед выходом на каждый рынок.

У нас не было масштабного стратегического видения для GE Capital.

Из-за огромных размеров рынков нам не нужно было стремиться к первому или второму месту. Для роста GE Capital достаточно было с толком использовать финансовые возможности и лучшие умы GE.

В 1970-е годы главным направлением было традиционное кредитование потребителей — ипотека, автомобили в лизинг — и в некоторой степени инвестиции в транспорт и недвижимость.

В 1980-е мы стали уделять больше внимания росту при сохранении жесткого контроля над рисками. Мы не стали менее консервативны, чем в 70-х. Просто мы нанимали уникальных сотрудников и выделяли им ресурсы для воплощения хорошо обоснованных идей.

И рост не заставил себя долго ждать — сделки посыпались со всех сторон. За последние двадцать лет в GE Capital резко вырос сектор по управлению оборудованием — от грузовиков и железнодорожных вагонов до самолетов. Мы стали активно заниматься кредитными картами под частными марками и больше работать с недвижимостью. В 1977 году подразделение работало всего в нескольких финансовых нишах, а в 2001-м у него было уже 28 различных направлений бизнеса.

И это убедительно доказывает, как важно привлекать лучших сотрудников. У нас работали и работают потрясающие таланты — Ларри Боссиди, Деннис Даммерман, Норм Блейк, Боб Райт, Гэри Вендт и Денис Нейден. Все они в итоге заняли посты СЕО внутри GE или в других компаниях.

Идеальным примером карьерного роста может служить Денис Нейден. Он пришел к нам в 1977 году, сразу после окончания университета штата Коннектикут, на позицию администратора по маркетингу в отделе финансирования железнодорожного и авиатранспорта. За двадцать лет он значительно продвинулся по карьерной лестнице, стал верным помощником Вендта, а в 1998 году занял пост СЕО подразделения.

Благодаря сотрудникам из производственных отделений GE Capital смогло приобрести опыт в таких областях, как заключение сделок и управление операциями. Половина нынешних высших руководителей GE Capital Services получила свой первый опыт, работая на производстве.

Наши менеджеры хорошо знали, как управлять подразделениями. Если сделка приводила к неудачным последствиям, мы прибегали к списанию только в крайнем случае — чаще всего исправляли ситуацию сами. У нас был опыт, необходимый для управления любыми активами.

Например, когда в 1983 году фирма Tiger International не смогла в срок возвратить кредит, мы вмешались и стали компанией по лизингу железнодорожных вагонов. Когда некоторые из наших пассажирских самолетов после окончания срока лизинга простаивали из-за падения спроса, мы переоборудовали их для перевозки грузов и основали Polar Air — независимую грузовую авиакомпанию. Позже этот опыт помог нам приобрести лизинговую компанию Polaris, а затем расширить бизнес с помощью активов ирландской авиакомпании Guinness Peat Aviation в 1993-м и 1994-м.

Сегодня наше отделение GE Capital Aviation Services (GECAS) управляет активами стоимостью $18 млрд.

Мы выстраивали GE Capital постепенно, заключая крупные и мелкие сделки, причем большинство серьезных предложений рассматривалось на ежемесячных заседаниях совета директоров. Компания всегда с осторожностью шла на риск в области финансовых услуг. Нельзя сказать, что дисциплина работы с риском в GE Capital ужесточилась с 70-х годов, но и мягче она тоже не стала. Любые сделки с ценными бумагами на сумму, превышающую $10 млн., рассматривались на совете директоров.

С ростом отделения мы не меняли количество уровней, необходимых для утверждения сделок.

Я участвовал в принятии решений почти по всем сделкам, и на мне частично лежит ответственность за их результаты — хорошие или плохие. Например, в 1980-е мы поддались общему увлечению LBO — выкупами контрольных пакетов компаний за счет кредита — и в 1989 году профинансировали выкуп Patrick Media, компании, занимающейся наружной рекламой, с приличным потоком средств и приемлемыми темпами роста. Меня беспокоило лишь одно: компанию продавал Джон Клудж, директор Metromedia, прославившийся умением заключать выгодные сделки.

Я не очень разбирался в наружной рекламе, но знал, что нельзя покупать, когда Клудж продает. Я познакомился с ним еще на переговорах о приобретении Сох Cable. Джон мне нравился как человек, но я знал его как проницательного инвестора. Жаль, что я не послушался своего инстинкта и не отказался от сделки с Patrick Media. Когда в конце 1980-х использование рекламных щитов резко снизилось, мы купили эту компанию, чтобы избежать списания $650 млн. Нам удалось вывести компанию из кризиса, и в итоге мы продали ее со скромной прибылью в 1995 году.

В 1988-м мы осуществили LBO розничной сети магазинов Montgomery Ward. Сначала все шло хорошо: наш партнер на условиях 50/50 — Берни Бреннан — попал в список 400 богатейших людей мира по версии журнала Forbes, и сеть процветала, но потом столкнулась с трудностями и, несмотря на все усилия менеджеров, покатилась под гору, а в 2000 году обанкротилась.

Однако удачных сделок было гораздо больше, и они отличались огромным разнообразием. Например, мы занялись автомобильными аукционами. Мне нравилось это направление; я познакомился с ним во время неудачных переговоров по Сох Broadcasting в 1980 году. Компании Сох принадлежала ведущая фирма по автомобильным аукционам — Manheim. Предоставление таких услуг не требовало серьезных инвестиций, но могло приносить высокие прибыли. Тогда направлением автомобильного лизинга занимался Эд Стюарт; в начале 1980-х он скупил более 20 небольших аукционных компаний и в итоге образовал совместное предприятие с Ford Motor на условиях 80/20.

Эти аукционы напоминали блошиные рынки и проводились на площадке с деревянными трибунами, а с лотков вокруг продавали хот-доги, бобы и кожаные ремни Harley Davidson. Подержанные машины уходили с торгов буквально каждую минуту. Но в конце концов нам пришлось избавиться от этого направления — опять из-за Manheim. Они были гораздо крупнее нас и имели возможность консолидировать отрасль. В начале 1990-х мы продали им наше подразделение автомобильных аукционов.

В 1986–1998 годах у руля GE Capital стоял Гэри Вендт. Он добился устойчивого роста и предложил совету директоров многие из лучших сделок, проявляя в их поиске и подготовке изобретательность и творческий подход. Он не только умел находить лучшие варианты, но и обладал редкой способностью превращать посредственные в хорошие.

Гэри был инженером по образованию, закончил программу МВА в Гарварде и обладал врожденным талантом переговорщика. До того как прийти в GE Credit на позицию менеджера по финансированию недвижимости в 1975 году, он работал в инвестиционном трасте недвижимости, помогая должникам и кредиторам достичь соглашения о возврате долга. В 1984-м Гэри стал директором по операциям GE Capital, а в середине 1986 года Ларри Боссиди назначил его на пост СЕО подразделения GE Capital вместо Боба Райта, который стал руководителем NBC.

К 1991 году Ларри Боссиди — наш 55-летний вице-председатель — задумался о дальнейшем карьерном росте. Такой возможности в GE у него не было, так как мне предстояло работать СЕО еще 10 лет. Ларри стремился возглавить крупную компанию и получил подходящее предложение от хедхантера Джерри Роша из Heidrick & Struggles.

В конце июня Ларри пришел ко мне в кабинет с этой новостью.

— Джек, ты знаешь, что мне нужно расти. Я не хочу просидеть здесь до конца своей карьеры. Мне поступило предложение, и я его приму.

— Когда именно? — спросил я.

— Об этом будет объявлено завтра.

— Значит, ты уже все решил?

— Я не могу упускать такой шанс, — ответил он.

Мы оба расчувствовались — ведь мы дружили еще с 1978 года, когда сыграли на Гавайях в пинг-понг и я убедил его остаться в GE. Мы даже всплакнули, а под конец встречи обнялись.

Ларри сообщил мне, что возглавит компанию AlliedSignal, которая нуждалась в радикальных переменах. К тому же ее штаб-квартира находилась в Нью-Джерси, и ему с семьей не пришлось бы переезжать.

Когда потом мне позвонил Рош, я сказал ему:

— Джерри, я и плачу, и радуюсь. Я плачу, потому что вы забираете моего лучшего друга и лучшего сотрудника. Но я радуюсь, потому что он способен возглавить любую компанию и несомненно добьется успеха на новом посту.

В 1990-е годы Гэри Вендт стремился к новым завоеваниям и призвал свою команду не беспокоиться, если при этом они будут иногда нести потери. Он говорил: «Мы выиграем эту войну, но надо захватывать территории».

Инициативой глобализации занимались все отделения, но GE Capital воплощала ее эффективнее всего. Когда в Европе начался резкий экономический спад, Гэри с его командой стали уделять этому региону большое внимание. В 1994 году они приобрели активов на $12 млрд., причем более половины — за рубежом. А в 1995-м им удалось увеличить этот показатель более чем вдвое.

Подразделение активно росло на глобальном уровне, приобретая компании потребительского кредита, кредитные карточки под частными марками и компании по лизингу грузовиков и железнодорожных вагонов.

Историй об этих сделках хватило бы на много томов: например, во время летнего отпуска в 1995 году Гэри и директор по развитию бизнеса GE Capital по Европе Кристофер Маккензи отправились в путешествие по Восточной Европе в мини-автобусе. Они вернулись с новыми силами и идеями по сделкам в этом регионе и готовым предложением приобрести банк в Будапеште. Нам нравилась Венгрия, а банк удачно подошел нашему отделению осветительных приборов, который стал крупным работодателем в этой стране.

Мы также приобрели банки в Польше и Чехии и благодаря этому начали заниматься там ссудами частным лицам. В покупке банка в Чехии был забавный момент: у его владельца были еще и компания по распространению бытовой техники и склад, загруженный произведенными в России телевизорами. Мы согласились приобрести банк, но только после того, как его владелец сумел убедить нас, что мы не получим «в нагрузку» направление бытовой техники.

Сегодня все три банка приносят небольшую чистую прибыль, около $36 млн. в год. Все это — выгода от того летнего путешествия Гэри.

Еще один забавный случай произошел в 1996 году, когда Дэйв Ниссен, СЕО глобального направления потребительского кредитования, предложил совету директоров приобрести Pet Protect — вторую по величине британскую компанию по страхованию жизни и здоровья кошек и собак. На первый взгляд это предложение казалось таким же нелепым, как автомобильные кредиты в Таиланде.

Дэйв начал презентацию словами: «Эта собака еще поохотится».

Я не очень разбирался в рынке страхования домашних животных, но оказалось, что он растет на 30 % в год, а ежегодные страховые взносы составляют $90 млн. По доле застрахованных кошек и собак Британия уступала только Дании — 5 % и 17 % соответственно, так что эта сделка могла оказаться очень выгодной.

Джим Бант, член совета директоров и управляющий финансами GE Capital, решил пошутить в своей оценке предложения и написал, что «основная страховка будет покрывать оплату гостиницы для собаки, если ее владелец вдруг попадет в больницу, но не катастрофический убыток в результате собачьих укусов».

Не разбираясь в страховании домашних животных, мы все равно одобрили сделку, так как доверяли ее инициаторам.

В описанном случае на кону была небольшая сумма — $23 млн., но мы рассматривали и множество крупных сделок, задавая серьезные вопросы. Например, в 1997 году Ниссен предложил приобрести Bank Aufina — подразделение потребительского кредитования в крупном швейцарском банке.

Сначала я возражал: ведь швейцарские банкиры — асы в своем деле, разве они согласятся продать что-то стоящее? Это казалось нелогичным. Но Ниссен объяснил, что швейцарские банкиры — настоящие банкиры: они предпочитают крупные сделки и больше заинтересованы в глобальной инвестиционной банковской деятельности. С такой точки зрения ссуды физическим лицам и автомобильные кредиты — второстепенное направление.

В итоге мы купили в Швейцарии две компании, а в 2001 году они заработали $78 млн.

Эти сделки были частью составленного Ниссеном плана построения глобальной компании по кредитованию потребителей. Первым значительным шагом стало приобретение в 1990 году направления кредитных карт под частной маркой Burton Group — крупнейшей розничной сети по торговле одеждой в Великобритании. Эта сделка принесла GE Capital значительное присутствие в Европе. В следующий год Дэйв добавил к этому кредитные карты под марками британских универмагов Harrods и House of Fraser.

Директор Harrods отличался требовательностью и необычным стилем ведения переговоров. Если ему что-то не нравилось, он выходил из зала со словами, что вернется через пять минут и хочет услышать более подходящий ответ. Когда он вышел в десятый раз, Ниссен и его команда написали на листах бумаги крупными буквами: «ИДИТЕ К ЧЕРТУ!»

Когда директор Harrods вернулся в зал, они подняли листы с этим посланием. Он рассмеялся, что разрядило обстановку, и вскоре сделка была заключена.

Пока Гэри и Денис стимулировали рост на глобальном уровне, в США тоже происходили бурные события. Многие интересные сделки предлагал Майк Гаудино — директор по коммерческому финансированию. Если я каждый день искал компании, которые хотел приобрести, то Майк — компании, которые он хотел спасти. Майк любит повторять, что рейтинг более чем половины американских компаний ниже инвестиционного. Он каждый год предлагает совету директоров шесть-семь компаний, которые обречены на банкротство или уже объявили о нем. Майк оценивает не только их руководство, но и нашу способность взыскать долги с их дебиторов. Иными словами, он рассматривает компании «снизу вверх» — хотя мы обычно делаем наоборот.

Хороший пример — крупная канадская розничная сеть Eatons, у которой в 1997 году начались финансовые трудности. Другие кредиторы отказались иметь с ней дело, но Майк попросил у совета директоров одобрить займы на $300 млн., чтобы помочь Eatons избежать банкротства. После следующего спада компанию все-таки пришлось ликвидировать, но Майку удалось вернуть наши вложения и все прогнозируемые прибыли до последнего цента. Ему удалось добиться такого доверия в компании, что за последние шесть лет совет директоров отверг только одну из 200 с лишним предложенных им сделок. И если в 1993 году его направление находилось на грани окупаемости, то в 2000-м оно принесло компании почти 300 млн. чистой прибыли.

Гэри Вендт стал первоклассным экспертом и превратил развитие бизнеса в важную часть культуры GE Capital. Каждый день поиском возможных приобретений занимались не только двести с лишним специальных сотрудников, но и все исполнительные руководители подразделения. Журнал Harvard Business Review назвал GE Capital образцом успешной интеграции приобретенных компаний и подробно рассказал, как именно Гэри с его командой заключали такие сделки — а примеров была масса.

В 1990-е годы Гэри и Денис Нейден заключили более 400 сделок с активами, стоимость которых превышала $200 млрд.

Гэри всегда искал хорошую сделку и не упускал возможностей поторговаться. Денис Нейден вспоминает, как однажды в Гонконге Гэри зашел в магазин, чтобы купить радиоприемник, и торговался почти час, но все-таки сбил цену и ушел довольный покупкой. Однако счастье длилось недолго: увидев в соседней витрине такой же приемник по еще более низкой цене, Гэри не мог успокоиться все выходные.

Еще он любил составлять стратегии «продаж» сделки совету директоров. Майк Нил вспоминает, как в 1999 году он представил Гэри свое первое предложение для совета директоров. Майк хотел приобрести Contel Credit — фирму по лизингу в сфере телекоммуникаций. Во время презентации Гэри сидел со скучающим видом и заговорил только под конец: «Майк, я никогда не слышал ничего хуже. Но у нас есть другая сделка — более крупная и интересная. Она связана с коммерческой авиацией. Мы позволим изложить ваше предложение совету директоров, но только перед нашей презентацией. Джек редко отказывается от двух сделок подряд, и когда вашу сделку отвергнут, нашу примут». Майк так и сделал, и… мы поддержали его, а предложение Гэри отклонили.

Мы яростно спорили из-за многих решений, но Гэри очень часто выходил победителем.

За несколько лет до того, как в Японии были разрешены иностранные инвестиции, Гэри послал туда небольшую команду по развитию бизнеса, чтобы искать возможности. В середине 1990-х годов в японской экономике начался спад, в банковском и страховом секторах оказалось слишком много задолженностей и неудачных инвестиций. Эти секторы нуждались в новом капитале и новых собственниках. И как только Япония приоткрыла свою экономику для иностранных инвестиций, GE Capital получил фору благодаря подготовительной работе Гэри.

Первой сделкой в 1994 году было приобретение за $1 млрд Minebea — филиала потребительского кредитования в компании по производству шарикоподшипников. Вместе с Джеем Лэпином, который возглавлял GE Japan, Гэри подготовил несколько новаторских сделок в области потребительского кредитования, страхования и лизинга оборудования. Джей — бывший юрист в отделении бытовой техники GE — отлично подошел на роль регионального руководителя, упорно завоевывая доверие регулирующих органов и делового мира Японии. Джей любил эту страну и ее жителей, и они отвечали ему взаимностью. Он проводил у себя дома вечеринки, и во время командировок я познакомился там со многими СЕО крупных корпораций и ключевыми лидерами мнений в стране.

К 1998-му работа в Японии уже шла полным ходом: в тот год команда GE Capital подготовила еще две сделки в сфере страхования жизни, потребительского кредитования и лизинга, которые помогли нам стать крупным игроком на рынке финансовых услуг Японии.

В феврале началась работа над первой сделкой: образованием совместного предприятия стоимостью $575 млн. с компанией по взаимному страхованию жизни Toho Mutual Life Insurance. Эту сделку представил совету директоров Майк Фрейзер — еще один бывший аудитор GE. Когда-то он работал под моим началом в Фэрфилде, разыскивая по всему миру лучшие методы работы, а в начале 1980-х был президентом GE Japan. В США Майк построил сильную страховую компанию, успешно интегрировав 13 приобретенных по отдельности фирм. А теперь он решил «застолбить участок» в Японии при уверенной поддержке Гэри.

Сначала я сопротивлялся этой сделке: ведь компания Toho обанкротилась, и меня пугал размер этого приобретения. Мы вторгались на неизвестную территорию со своими законами, и я хотел убедиться, что Майк и его команда скрупулезно оценили все риски. Мы долго обсуждали эту сделку, и в декабре Майк несколько раз съездил в Токио и обратно, чтобы успокоить и нас, и продавца. В итоге соглашение было подписано.

В июле 1998 года было объявлено о второй сделке: мы приобретали за $6 млрд. направление потребительских ссуд у Lake — пятой по величине компании по кредитованию потребителей в Японии. Компания была практически банкротом, и на заключение очень запутанной сделки потребовалось почти три года работы. Зато в результате мы приобрели 600 филиалов и почти 1,5 млн. клиентов по всей Японии.

Дэйв Ниссен впервые предложил эту сделку в 1996 году и получил отказ: мы не захотели брать на себя обязательства этой компании. Второе предложение через год постигла та же участь. Но в 1998-м Ниссен и его команда предложили необычную структуру сделки. Мы покупали у Lake только направление по кредитованию физических лиц, а для управления остальными активами, например приобретенными ее владельцем произведениями искусства стоимостью примерно $400 млн., создавали отдельное предприятие. Мы также соглашались осуществить дополнительную выплату акционерам Lake, если достигнем определенных показателей прибыли.

Для заключения этой сделки нам пришлось убедить 20 разных банков в Японии о скидке с долговых обязательств компании Lake. Команда Ниссена даже прибегла к помощи аукционного дома Christie's для оценки картин Пикассо и Ренуара, висевших в офисах Lake. Мы не собирались приобретать эти дорогостоящие произведения искусства, но, если бы Lake удалось выручить средства от продажи этих и других активов, нам пришлось бы меньше платить, учитывая условие дополнительной выплаты с нашей стороны.

Прежде чем предлагать сделку с Lake совету директоров GE Capital, Ниссен со своей командой выработал ее детали на восьми предварительных заседаниях с Гэри, Деннисом Даммерманом и финансовым директором Джимом Парке.

Этот замысел мне понравился. Вскоре после приобретения Lake я играл в гольф с Уорреном Баффеттом,[24] и он вдруг заявил, что одобряет эту сделку. Я не представлял, что он так осведомлен о происходящем во всем мире, сидя в Омахе, но у него было множество каналов информации.

— Как вы узнали о Lake? — поинтересовался я.

— Это одна из лучших сделок, о которых я знаю, — ответил Уоррен. — Если бы не вы, я бы сам ее заключил.

В следующий раз Уоррен стал действовать агрессивнее, когда в 2001 году отделение GE Capital попыталось поучаствовать в реструктуризации компании финансовых услуг Finova. Баффетту принадлежало много облигаций Finova, и он пытался добиться соглашения об уплате долгов этого проблемного концерна. Я бы не отказался сотрудничать с Уорреном, но у него уже был партнер — Leucadia. Мы предложили свою цену за компанию; в ответ Уоррен улучшил свое предложение и получил контрольный пакет акций Finova.

В этот раз в роли стороннего наблюдателя оказались мы.

У Гэри Вендта были некоторые странности. Мы никогда не знали, откуда он появится и в каком настроении. Ему очень не нравилось кому-то подчиняться — ни Ларри Боссиди, ни Бобу Райту, ни мне. Гэри очень сердился, если начальник изредка ему в чем-то отказывал.

Когда начался поиск моего преемника на посту СЕО, в конце 1998 года наши пути с Гэри окончательно разошлись.

Подходящими кандидатами были президент Денис Нейден и исполнительный вице-президент Майк Нил. Денис проработал в GE 21 год и отличался огромной целеустремленностью и способностью разрабатывать структуру крупных запутанных сделок. Упорство — лучшая черта Дениса: он может выжать из сделки все до последней капли. У Гэри лучше всего получалось находить и предлагать идеи сделок, а у Дениса — осуществлять их.

Что касается Майка Нила, я всегда считал его душой GE Capital. Когда-то он работал в отделении поставок GE и, в отличие от большинства менеджеров, пришел в GE Capital без финансового опыта; но со временем Майк научился отлично разбираться в этом бизнесе. Самый большой плюс Майка — умение общаться: он вызывает симпатию, обладает хорошим чувством юмора и может разрядить напряженность удачной шуткой.

Джим Парке был директором по финансам с 1989 года и сыграл большую роль в росте подразделения. Он очень здравомыслящий человек и досконально знает свое дело.

А благодаря Деннису Даммерману, который три раза уходил и возвращался в GE Capital, мы были уверены, что знания и опыт перейдут к следующему поколению руководителей подразделения.

Когда была сформирована команда потенциальных преемников, мы с Гэри пришли к выводу, что он не хочет стать следующим СЕО. Гэри заслужил и получил достойное выходное пособие. Он также подписал договор о том, что определенное время не будет работать у конкурентов.

В июне 2000 года Conseco, компания по страхованию и финансовым услугам, оказалась на мели. После падения ее акций на 33 % в 1998-м и на 41 % в 1999-м компания отчаянно нуждалась в помощи. Главные акционеры Conseco, Ирвин Джейкобе и фирма Thomas Lee & Associates, хотели получить помощь от Гэри. Он идеально подошел бы на роль спасителя компании. К тому же Гэри наконец смог бы занять высший руководящий пост.

Мне нравилось, когда Джейкобе звонил мне и упрашивал освободить Гэри от обязательства не работать у конкурентов. Во время первого разговора Джейкобе спросил, сколько я хочу за то, чтобы отпустить Гэри.

— Ирвин, неужели вы думаете, что я буду действовать в ущерб себе?

Ирвин предложил $20 млн.

— Забудьте об этом, — ответил я. — Я его не отпущу. Он представляет для нас слишком большую ценность.

С каждым новым звонком Ирвин повышал предлагаемую сумму, но я стоял на своем.

Вскоре мне позвонил Дэвид Харкинс — член совета директоров Conseco и временно исполняющий обязанности CEO и председателя совета директоров. Дэвид тоже попытался меня уговорить, каждый раз немного повышая предлагаемую сумму. Через два дня мы договорились: я освобождал Гэри от условия не работать у конкурентов, а Conseco выкупала все обязательства GE перед Гэри и выпускала для GE 10,5 млн. варрантов на акции Conseco по цене $5,75 за акцию — рыночная цена на время соглашения.

От этой сделки выиграли все. Во-первых, Гэри нашел идеальную руководящую позицию, где ему никто не указывает, и с его умом он добьется чудесных результатов. Во-вторых, Conseco получила желаемое — ее акции выросли в цене. В-третьих, мы смогли «болеть» за Гэри с позиции наблюдателей.

После ухода Гэри я назначил Денниса Даммермана новым руководителем GE Capital Services, и он был избран вице-председателем GE. Затем мы повысили в должности директора по операционным вопросам Дениса Нейдена, сделав его президентом и СЕО. Я считал, что с таким внушительным послужным списком они уверенно поведут GE Capital в новое столетие. Они сохранили свою команду, и подразделение продолжило добиваться внушительных успехов. В 1999 и 2000 году стоимость приобретенных им активов составила $47 млрд., из которых $33 млрд. — за пределами США. А чистая прибыль GE Capital Services выросла в 2000 году до $5,2 млрд.

Но цифры — это еще не вся картина.

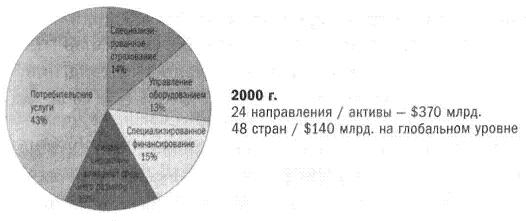

Я считаю, что положение лучше всего выражает диаграмма, которую показал Джим Колица, опытный директор отдела управления риском, на заседании совета директоров в июне 2001 года (см. соседнюю страницу).

GE Capital

Максимальный коммерческий риск, связанный с клиентом — Без изменений.

Акции, $10 млн. — $25 млн. (только в США, не ранняя стадия).

Предварительные встречи перед заседанием совета директоров — Без изменений.

Ежемесячные заседания совета директоров — Без изменений.

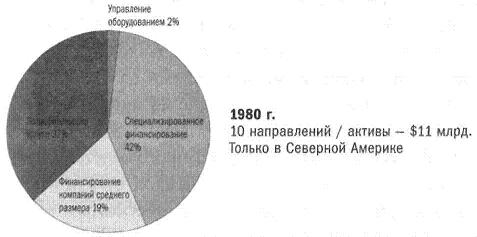

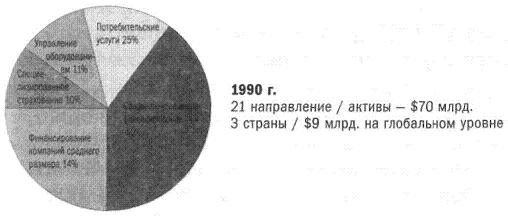

Она отражает рост, размах деятельности GE Capital Services и сдерживание рисков. Хотя в отдельных сделках были небольшие отклонения, разнообразие нашего бизнеса и философия контролируемого риска обеспечили постоянный рост. В 1980-м отделение GE Credit работало только в Северной Америке с 10 направлениями и активами на $11 млрд. А к 2001 году у GE Capital Services было 24 направления и активы на $370 млрд. в 48 странах.

GE Capital Services — это пример удачного сочетания финансов и производства: творческий подход сотрудников, свойственная производству дисциплина плюс деньги — все это привело к блестящим результатам.

Глава 17 NBC и лампочки: выигрышное сочетание

Когда мы объявили о приобретении RCA в декабре 1985 года, телесеть NBC была в отличной форме. В этой влиятельной телекомпании стоимостью $3 млрд. работало 8000 сотрудников. Занимая второе место по рейтингам в прайм-тайме с небольшим отрывом, NBC лидировала среди передач позднего вечера и утренних субботних программ для детей. Она транслировала девять из двадцати самых популярных телепередач, в том числе The Cosby Show («Шоу Косби») — самый рейтинговый сериал на телевидении, а также Family Ties («Семейные узы»), Cheers («За ваше здоровье») и Night Court («Ночной суд»).

Мне нужен был ответ на главный вопрос: как сохранить лидирующие позиции NBC? Я долго вникал в подробности работы телекомпании на встречах, посвященных ее интеграции в GE, перед закрытием сделки в июне 1986 года.

Было совершенно ясно, что телекомпанию вывели в лидеры два человека: ее президент Грант Тинкер и руководитель отдела развлекательных передач Брэндон Тартикофф. Именно они выбрали передачи, благодаря которым NBC заняла первое место.

Но Грант, уставший все время курсировать между Нью-Йорком и Калифорнией, в день приобретения сообщил мне о своем уходе. Он думал, что созданная им команда руководителей удержит NBC на ведущих позициях, и заверил меня, что все они останутся в компании, включая Брэндона.

К счастью, у меня был старый друг — независимый телепродюсер Дон Олмейер. Дон оказал мне услугу: позвонил и рассказал, что Брэндон подумывает об уходе.

Еще в возрасте 30 лет Брэндон стал самым молодым президентом отдела развлекательных передач в истории крупных телесетей. Он сыграл большую роль в выборе будущих хитов NBC, в том числе L.A. Law («Законы Лос-Анджелеса»), Miami Vice («Полиция Майами: отдел нравов»), Cheers, The Cosby Show, Family Ties и Seinfeld («Сайнфельд»).

Я не хотел его терять.

Я позвонил Брэндону с просьбой встретиться. Мы быстро нашли общий язык. Я убедил Брэндона, что телекомпанию ждут новые успехи, и месяц спустя он подписал новый контракт на четыре года. Я был уверен, что во главе команды развлекательных передач Брэндон поможет GE преуспеть в сетевом телевидении.

В то лето я искал нового CEO NBC на замену Гранту Тинкеру и провел собеседования с кандидатами в его команде. Все они были отличными сотрудниками, а Грант порекомендовал Ларри Гроссмана — руководителя отдела новостей. Но у Ларри не было нужного мне взгляда на бизнес и деловой хватки.

Сказав Гранту, что его варианты мне не подходят, я попросил его встретиться с Бобом Райтом, которого я с самого начала считал идеальным кандидатом. Я устроил встречу между Грантом и Бобом. В ней приняла участие жена Боба, которая сыграла решающую роль в его успехе.

Через два месяца, в августе, я назначил Боба на пост СЕО телекомпании NBC.

Реакция оказалась вполне предсказуемой: люди сомневались, что «производитель лампочек» сумеет управлять телекомпанией. Но я был уверен, что у Боба все получится, зная его по совместной работе в отделениях пластмасс и мелкой бытовой техники и учитывая его эффективность на посту СЕО в GE Capital.

Боб подходил нам по многим характеристикам: он мог применить трехлетний опыт работы в Сох Cable, чтобы помочь нам выйти за рамки традиционного сетевого телевещания. Управленческие и творческие навыки помогали ему эффективно работать с талантами. Кроме того, Боб был великодушным человеком и настоящим другом своих деловых партнеров, всегда помогая им в случае личных проблем.

Мы с Бобом радовались успеху развлекательных передач NBC, но на горизонте уже сгущались тучи. Похоже, телекомпания стала отставать от времени: несмотря на хорошие рейтинги развлекательных передач, кабельное телевидение неуклонно отвоевывало у нас аудиторию. Новостные программы уже не первый год приносили убытки, которые в 1985 году составили около $150 млн. И, как это часто бывает в индустрии развлечений, расходы казались чрезмерными.

Но в NBC не замечали этих тревожных сигналов.

Для начала мы взялись за проблему убытков в отделе новостей — NBC News, и нам опять пришлось вести диалог с его президентом Ларри Гроссманом. Но нам не удалось достичь взаимопонимания: казалось, что мы с ним живем на разных планетах. В начале своей карьеры он работал в рекламном отделе NBC, а потом был президентом телесети PBS, пока Грант не вернул его в NBC в 1984 году.

В начале нашего знакомства Ларри однажды пригласил к себе домой меня, Боба и нескольких звезд NBC с супругами: ведущего вечерней программы новостей Nightly News Тома Брокоу и соведущих передачи Today — Брайанта Гамбела и Джейн Поли.

Семья Гроссман постаралась устроить нам хороший прием.

Но возникла одна проблема: в тот вечер должен был состояться шестой матч чемпионата США по бейсболу 1986 года, в котором команда Red Sox играла против New York Mets. Я был ярым фанатом Red Sox с шести лет.

В этот вечер, впервые в моей жизни, Red Sox наконец могла выиграть свой первый чемпионат США по бейсболу, и матч транслировался по NBC. Но вряд ли Ларри об этом знал. Исход матча оказался печальным: команда потерпела поражение.

Меня потрясло, что Ларри не осознавал важности этой игры; а его могло так же сильно расстроить, что меня гложет такой «пустяк». В тот вечер — и не в последний раз — мы оба почувствовали себя неловко.

В ноябре Ларри опять меня ошеломил: на рассмотрении бюджета во время Сессии Си-2 он предложил увеличить расходы NBC News, хотя мы постоянно требовали от него сократить убытки.

Ларри терпеть не мог такие встречи и считал унизительным для себя обсуждать расходы с какими-то «бюрократами от бизнеса». Он считал, что во имя высоких стандартов журналистики телекомпании должны передавать новости, не обращая внимания на финансовые показатели. Этим Ларри лишь усилил наши разногласия, и наша встреча меня очень расстроила.

Вечером я как следует обдумал положение, а утром решил взять быка за рога и пригласил Боба на встречу с Ларри в Фэрфилде.

— Ларри, мне не понравилась вчерашняя встреча.

— Почему?

— Мне не понравилось, что вы не реагируете на задачу снизить расходы.

Но Ларри не захотел меня понять. Наши взгляды диаметрально расходились, и через пару часов Ларри заявил:

— Джек, пора заканчивать. Мне нужно вернуться в Нью-Йорк, чтобы поужинать с председателем Верховного суда Бергером.

— Ларри, если вы любите ужинать с судьями, поскорее решите нашу проблему. Вы работаете на Боба Райта и GE. Или разберитесь со своими расходами, или уходите.

Нам пришлось мириться с Ларри полтора года, пока он не уволился в июле 1988-го.

За успехами NBC многие ее высшие руководители не видели новой реальности. Боб попросил меня поделиться своими соображениями на собрании высшего руководства телекомпании в марте 1987 года. Это мероприятие напомнило мне о первом выступлении перед обществом Elfun в 1981-м.

Многие остались недовольны моей речью.

Выступая перед 100 высшими руководителями NBC, я сообщил им, что телекомпания должна меняться и приспосабливаться к новому миру: «Растущая популярность кабельного телевидения изменит вашу жизнь. В этом зале слишком много людей, живущих реалиями вчерашнего дня. Развлекательные передачи дали нам хороший стимул, но многие ошибочно полагают, что смогут вечно пользоваться его результатами. Вы должны с умом распорядиться своей судьбой, иначе за вас это сделает Боб».

Для сотрудников класса А здесь открывались прекрасные возможности. «А отстающим вряд ли приходится надеяться на что-то хорошее», — завершил я.

Моя речь понравилась менее чем 20 % слушателей; остальные подумали, что меня нужно арестовать или отправить в психиатрическую клинику.

Мы долго и упорно искали замену Ларри Гроссману, пока ведущий Nightly News и уважаемый сотрудник NBC Том Брокоу не порекомендовал Майкла Гартнера. У Майкла был прекрасный опыт работы в новостях: он редактировал первую полосу The Wall Street Journal и работал редактором изданий Des Moines Register и Louisville Courier-Journal. Несмотря на некоторые особенности характера, Майкл пользовался репутацией человека, который отлично разбирается в редакторском деле и финансах. Он казался идеальным кандидатом и во многом оправдал наши ожидания.

Гартнер пришел в компанию в июле 1988 года, и его первая перестановка в руководстве положила начало одной из самых ярких историй успеха на NBC.

Заместителем СЕО при Ларри Гроссмане работал Тим Рассерт, но Гартнер хотел видеть на этом посту своего человека, и Боб Райт предложил дать Рассерту руководящую должность. Раньше Тим работал секретарем-референтом у губернатора и сенатора, то есть ничем никогда не руководил.

Майкл предложил ему стать руководителем вашингтонского бюро NBC. Тим отказался, так как не хотел покидать «центр власти» в Нью-Йорке ради какого-то представительства. Я целый час убеждал его, что управление крупнейшим местным бюро NBC News — прекрасный шанс проявить себя.

В итоге Тим переехал в Вашингтон, и все от этого только выиграли. В 1989 году он нанял нового корреспондента для работы в Вашингтоне — Кейти Курик, положив начало ее головокружительной карьере.

В апреле 1991 года Кейти стала соведущей программы новостей Today и сразу же завоевала сердца утренней аудитории. Рейтинги передачи начали расти. Кейти проработала в Today дольше, чем остальные известные ведущие этой передачи.

Майкл ежедневно проводил телеконференции с руководителями различных бюро NBC для передачи Nightly News, и ему понравилась проницательность и толковый подход Тима Рассерта. В 1990 году Майкл назначил Тима одним из участников обсуждений в передаче Meet the Press («Встреча с прессой»).[25] А год спустя Тим стал вести эту передачу, когда прежний ведущий — Гэррик Атли — переехал в Нью-Йорк для выпусков передачи Today по выходным.

Во многих отношениях Тим — уникальный профессионал. Ему удалось вывести Meet the Press на первое место по рейтингам и стать одним из ведущих политических комментаторов на телевидении. Но слава не вскружила ему голову, и его многие любят, особенно в GE. Он всегда рад выступить на одном из наших заводов и встретиться с сотрудниками.

Однажды я получил извещение, что срок предоставленного Тиму десятилетнего опциона истекает через три месяца. Я не знал, хорошо ли Тим понимает нашу программу опционов, позвонил ему и сказал: «Знаешь, эта бумажка в твоем ящике стоит больших денег, а срок ее действия истекает через три месяца».

Он ответил: «Джек, я уверен в своих действиях». Как оказалось, у него было больше веры и сообразительности, чем у многих из нас: он хорошо заработал, придержав свои опционы до последней минуты.

Гартнер дал прекрасные карьерные возможности не только Тиму, но и Джеффу Цукеру, сделав его исполнительным продюсером передачи Today. Сразу после окончания Гарварда Джефф пришел работать под начальством Дика Эберсола — директора NBC Sports — на позицию ассистента по трансляциям Олимпийских игр из Сеула. Дик взял способного нового сотрудника под свое крыло и включил его в команду Today, а потом посоветовал Гартнеру и Бобу назначить 26-летнего Джеффа исполнительным продюсером этой передачи. Их доверие окупилось с лихвой: под руководством Джеффа Today стала пользоваться огромным успехом. В 2001 году Джеффа назначили президентом отдела развлекательных передач NBC, и мы ожидаем, что он и там проявит свои выдающиеся способности.

Конечно, дела у Майкла не всегда шли гладко из-за его стиля руководства и отсутствия опыта работы на телевидении. Проведя смелую реформу структуры затрат NBC News, Майкл принес компании большую выгоду, но не получил поддержки в самом отделе. Однако самым большим ударом для Майкла стал громкий конфликт из-за сюжета в программе новостей Dateline 17 ноября 1992 года, в котором говорилось о сомнениях в безопасности пикапов General Motors. Сюжет назывался «Взрыв неминуем?» и включал кадры с пикапами, которые взрывались при столкновении. 8 февраля 1993 г. компания General Motors подала в суд на NBC, обвиняя нас в фальсификации крэш-тестов.

Внутреннее расследование поставило под сомнение некоторые изложенные в программе факты. Хотя ведущая Джейн Поли не участвовала в сюжете о General Motors, она согласилась выступить в Dateline с извинением, что и положило конец конфликту. Тем самым Джейн совершила очень благородный поступок, убедительно доказав свою готовность работать в команде. А доверие, которым она заслуженно пользовалось у аудитории, придало вес ее словам.

Хотя на Майкле Гартнере не лежала прямая ответственность за инцидент с Dateline, он решил не продолжать карьеру в NBC. Прежде чем подать в отставку, Майкл пригласил Нила Шапиро из телекомпании ABC на должность исполнительного продюсера Dateline. Нил — творческий и искренний человек; он пользуется заслуженной симпатией в NBC. Он не только восстановил доверие к передаче, но и расширил ее до трех-четырех часов в прайм-тайме каждую неделю. Программа стала огромным успехом для телекомпании, а Нил совершил блестящую карьеру и в 2001 году стал президентом NBC News.

После инцидента с Dateline Боб провел много собеседований со специалистами по новостям, пытаясь найти замену Гартнеру. И тут нам снова очень помог Том Брокоу, благодаря своей репутации ставший «лицом» NBC News и наставником множества молодых журналистов за 30 лет работы.

Том — энергичный и очень требовательный к себе человек; он всегда помогал Бобу, который спрашивал его мнения о большинстве важных решений в NBC News. Когда Боб провел собеседования со всеми очевидными кандидатами, именно Том предложил ему поговорить с Энди Лэком — исполнительным продюсером в телекомпании CBS.

Боб последовал его совету, и Энди произвел на него хорошее впечатление. Тогда Боб предложил мне встретиться с Энди.

Энди стал самым интересным кандидатом из тех, с кем я проводил собеседование, и отличался от всех знакомых мне руководителей направления новостей. Ему было свойственно чувство юмора, непосредственность, бурная энергия и уверенность — а именно такие черты мне нравятся в людях.

Я был просто очарован.

На двадцатой минуте разговора я повернулся к Бобу и спросил:

— Чего мы ждем?

— Действуй, — согласился он.

Я посмотрел на Энди и спросил:

— Почему вы не прыгаете от радости? Ведь мы предлагаем вам грандиозную работу.

Энди ответил:

— Я много о вас слышал и не уверен, что получу нужные ресурсы, чтобы поставить новостные программы на ноги.

Мы оба заверили его, что он получит все необходимое для преобразования NBC News.

В воскресенье Энди позвонил Бобу и принял наше предложение, в понедельник уволился из CBS, а в начале апреля 1993 года вышел на работу.

Тем временем Боб развивал кабельное направление.

Когда мы приобрели NBC, ее единственным кабельным активом была треть акций канала Arts & Entertainment («Искусство и развлечения»). Но Бобу не терпелось сделать NBC крупным игроком на рынке кабельного телевидения, а эта возможность могла вскоре исчезнуть. В начале 1987 года он нанял Тома Роджерса, который несколько лет работал над политикой в области телекоммуникаций в качестве помощника конгрессмена Тима Верта. У Тома были контакты в отрасли кабельного телевидения и прекрасные навыки ведения переговоров и разработки стратегий, поэтому Боб поручил ему расширять кабельное направление NBC.

Сначала Том и Боб обратились к Чаку Долану — первопроходцу в отрасли кабельного телевидения. Когда-то Чак основал Cablevision Systems — компанию, ставшую одним из крупнейших кабельных операторов США. Чак активно занимался кабельным телевидением: стал основателем телесети Bravo, сооснователем телесети НВО и построил группу других компаний. Боб был знаком с Чаком и его семьей, а в начале 1980-х даже хотел уйти из Сох, чтобы стать президентом Cablevision.

В январе 1989 года они начали сотрудничать: NBC купила половину компании Чака Rainbow Properties за $140 млн. Благодаря этой сделке мы приобрели долю в телесети Bravo и каналах American Movie Classics, Sports Channel USA и нескольких региональных спортивных каналах. Затем NBC приобрела долю в Court TV, Independent Film Channel, History Channel и Romance Classics.

Боб и Чак договорились, что обе стороны смогут предлагать новые идеи, которые нужно разрабатывать с нуля. Первой важной идеей стала сеть деловых новостей CNBC. Я считал ее перспективной и поддерживал с самого начала. К тому же за права на трансляцию передач о бизнесе, в отличие от развлечений и спорта, не нужно платить.

Тогда единственным конкурентом в этой сфере, к тому же убыточным, была сеть Financial News Network (FNN). Чак согласился создать с нами совместное предприятие, и в апреле 1989 года новый канал вышел в эфир.

К 1991 году наши общие убытки составили почти $60 млн. Деловые новости не достигли желаемой популярности. В январе сеть FNN объявила о банкротстве. Тогда FNN смотрели в 32 млн. домохозяйств, а у CNBC было 20 млн. абонентов, но Чака не заинтересовало приобретение обанкротившейся телекомпании.

Он решил, что с него хватит, и изъял свою долю — 50 % в CNBC. Тогда мы стали добиваться покупки FNN самостоятельно.

Сначала мы думали, что хватит $50 млн., но компании Westinghouse и Dow Jones неожиданно назвали отправную цену в $60 млн. Постепенно заявки выросли до $150 млн., и Боб с Томом Роджерсом попросили у нас еще $5 млн. Названная цена уже втрое превышала нашу предварительную оценку сделки, и мы выделили дополнительную сумму лишь после мучительных раздумий. Конечно, сейчас наши колебания кажутся неразумными; но, к счастью, нам была очень нужна сеть финансовых новостей.

В результате этой сделки мы увеличили свой охват более чем в два раза и сохранили самых талантливых сотрудников FNN.

Но с развлекательными передачами дела обстояли хуже.