Часть 6 Вкладывайте деньги, как 0,001 процента инвесторов: сценарии миллиардеров

Глава 6.0

Познакомьтесь с мастерами

Есть всего пять основных цветов, но их сочетания создают больше оттенков, чем мы способны разглядеть.

Есть всего пять основных цветов, но их сочетания создают больше оттенков, чем мы способны разглядеть.

Четыре года назад я начал удивительное путешествие, чтобы каждый инвестор (в том числе и вы) мог найти способ контролировать свои деньги в условиях, когда вся система направлена против него. Я поклялся себе донести до вас лучшую информацию, исходящую от самых осведомленных и влиятельных экспертов мира. Какое же это было замечательное путешествие! Я взял интервью более чем у 50 миллиардеров, добившихся всего собственным трудом, лауреатов Нобелевских премий, титанов инвестирования, авторов бестселлеров, профессоров, легенд финансового мира. Я задавал им те же вопросы, которые задали бы и вы при встрече со мной:

«В чем ваше конкурентное преимущество перед другими инвесторами? Что отличает вас от них? Какие знания помогают вам удерживать доминирующее положение на рынке десятилетие за десятилетием?»

«Можно ли все еще одержать победу в этой игре? Что может позволить индивидуальным инвесторам процветать в условиях сегодняшней волатильной экономики?»

«В чем заключаются самые большие трудности и самые благоприятные возможности для инвесторов в наши дни?»

И, пожалуй, самый главный вопрос: «Если бы у вас не было возможности оставить деньги в наследство своим детям, какой состав портфеля и какие инвестиционные принципы вы им передали бы?»

Порой их ответы вдохновляли, порой шокировали, а иногда и откровенно веселили меня. Несколько раз они доводили меня чуть ли не до слез. Они выходили далеко за пределы знаний, которые вам могли бы преподать в университете. Это была высшая наука, освоенная прямо на поле боя — там, где мои «профессора» управляли рынками и влияли на мировую экономику. Всем этим они делились со мной с глазу на глаз.

Моя задача заключалась в том, чтобы синтезировать полученные знания в цельную дорожную карту из семи простых шагов, которую вы могли бы использовать на практике для перехода из своего нынешнего состояния туда, где вам хотелось бы очутиться.

Надеюсь, мне удалось это сделать. На этих страницах собраны все слова моих собеседников, хотя и не всегда в виде прямых цитат. Время, которое я уделил каждому из них, насчитывает от 20 лет, в течение которых Пол Тюдор Джонс является моим близким другом и клиентом, до 20 минут неформального общения с Уорреном Баффетом, с которым удалось накоротке обменяться мнениями во время записи телевизионного ток-шоу «Сегодня».

Большинство интервью, рассчитанных максимум на один час, растянулись на 3–4 часа. Почему? Потому, что у каждого из этих финансовых гигантов просыпался интерес к углубленному раскрытию темы, как только они понимали, что я пришел к ним не с пустыми вопросами. Их тронула моя миссия, которая состоит в том, чтобы принести пользу индивидуальным инвесторам, и они необычайно щедро тратили на меня свое драгоценное время.

Беседы проходили в самой разной обстановке. Порой мне удавалось сводить вместе самых блестящих представителей мира финансов. Один из таких случаев произошел на моей ежегодной конференции в Сан-Вэлли, штат Айдахо. Я брал интервью у Ларри Саммерса. бывшего министра финансов США, директора Национального совета по экономике и советника президента Обамы в самый разгар мирового экономического кризиса. Мы говорили о том, что было сделано и что нужно было сделать, чтобы оживить американскую экономику. В числе слушателей находился Стив Форбс — публицист и бывший кандидат в президенты от Республиканской партии. Он поднял руку, чтобы задать вопрос. Вам остается только представить себе, какие искры полетели в ходе возникшей дискуссии.

Или еще один момент: когда я узнал, что Карл Айкан многие годы является поклонником Джека Богла, но никогда не встречался с ним, мне представилась большая честь познакомить этих двух титанов. На двоих у них наберется больше века, посвященного инвестированию. Джек пригласил меня тоже поучаствовать в этой встрече, но я как раз был за границей. Пожалуй, в ходе их разговора я чувствовал бы себя мухой на стене.

Самым трудным было втиснуть стенограмму каждой из бесед с этими экспертами, насчитывавшую в среднем 75 страниц, в 5–10 страниц окончательного текста. Чтобы эта часть книги не превысила по объему 9 тысяч страниц, мне пришлось включить в нее самые важные фрагменты из всех одиннадцати интервью. Правда, есть еще и двенадцатое в виде бонуса. Хотя сэр Джон Темплтон уже ушел в мир иной, я не мог опустить интервью с этим величайшим инвестором всех времен и замечательным человеком.

Как и все другие эксперты, мастера денежных игр, с которыми вы познакомитесь на следующих страницах, придерживаются разных взглядов на то, что ожидает нас в будущем, и исповедуют разные подходы к средствам инвестирования. Одни являются трейдерами, и активы не задерживаются у них подолгу. Другие инвестируют на долгосрочной основе. Одни считают приемлемыми активами паи индекс-фондов, а другие полагают, что можно больше заработать на арбитражных сделках. Но, хотя они не сходятся друг с другом в тактике, можно только аплодировать тому, как эти мастера находят разные пути к одной и той же цели.

Общим для них является то, что все они — великие лидеры. Например, под началом Мэри Каллахан Эрдоус в департаменте управления активами банка «J.P. Morgan» работают 22 тысячи профессионалов в сфере финансов, включая и некоторых из самых выдающихся портфельных менеджеров мира, которые распоряжаются астрономическими суммами в размере 2,5 триллиона долларов. Или взять Чарльза Шваба, который, руководствуясь страстным желанием служить индивидуальным инвесторам и защищать их, полностью реформировал эту отрасль и основал компанию, насчитывающую 8,2 миллиона клиентов, а 300 ее филиалов по всему миру управляют активами в размере 2,38 триллиона долларов.

В последующих главах я продемонстрирую вам самые разные пути к победе, то есть к финансовому успеху и богатству в сегодняшнем мире. Несмотря на то что каждый из этих легендарных инвесторов придерживается разных подходов, я обнаружил, что все они исповедуют, по крайней мере, четыре общих принципа.

1. Не допускать потерь. Как бы все мастера ни были настроены на высокие доходы, их еще больше волнуют потери. Даже менеджеры самых крупных в мире хедж-фондов, которые, по общему мнению, постоянно идут на огромный риск, на самом деле больше всего настроены на защиту своих инвестиций. И Рэй Далио, и Кайл Бэсс, и Пол Тюдор Джонс твердо уверены, что если ты не допустил потерь, значит, у тебя есть минимум один день для продолжения борьбы. Пол говорит: «Я очень люблю зарабатывать деньги, но еще больше не люблю их терять… Защита для меня значит в десять раз больше, чем нападение… Надо постоянно думать о том, как уберечься от потерь». И это говорит человек, который на протяжении 28 лет подряд делал для своих клиентов большие деньги. Все, казалось бы, просто, но я не устаю повторять эти слова. Почему? Если вы потеряли 50 процентов, то вам надо добиться прибыли в 100 процентов, чтобы только вернуться на исходную позицию. А для этого приходится тратить невосполнимый ресурс — время.

2. Рисковать малым ради больших прибылей. Хотя все инвесторы заняты поиском большого дохода, самые успешные из них настроены на большее: они хотят, чтобы высокие доходы не требовали высокого риска. Они называют это асимметричным соотношением риска и прибыли.

Вы узнаете, что путь Джона Темплтона к большим деньгам заключался не просто в том, чтобы скупать биржу, а в том, чтобы ждать, пока, по выражению английского аристократа XVIII века барона Ротшильда, «по улицам не потечет кровь» и все в панике не бросятся распродавать активы. Именно в такие моменты совершаются самые лучшие сделки.

Пол Тюдор Джонс тщательно отслеживает рыночные тенденции. В своем интервью он говорит, что не будет инвестировать до тех пор, пока потенциальная прибыль не составит минимум 5 долларов на один вложенный. В этом и заключается вся его экономическая философия!

Из интервью с Кайлом Бэссом вы узнаете, как, рискуя всего 3 процентами, получить стопроцентную прибыль, а затем поставить ее на кон и выиграть еще 600 процентов!

3. Уметь прогнозировать и диверсифицировать. Лучшие из лучших обладают даром предвидения и умеют использовать ситуации с асимметричным соотношением риска и прибыли. Они тщательно выполняют свои домашние задания до тех пор, пока интуитивно не почувствуют, что пришли к правильному решению. А чтобы защитить себя от возможных ошибок, они используют диверсификацию. Ведь все выдающиеся инвесторы принимают решения в условиях дефицита информации. Во время интервью бывший партнер Кайла Бэсса Марк Харт сказал мне: «Многие умные люди являются никудышными инвесторами. Причина в том, что они не в состоянии принять решение при нехватке информации. Но к тому времени, когда у них будет вся информация, она будет известна всем и вы утратите всякое преимущество». Т. Бун Пикенс выражает эту же мысль по-своему: «У большинства людей последовательность команд выглядит так: „Готовься! Целься! Целься!..“ До „Пли!“ дело так и не доходит».

4. Не останавливаться на достигнутом. Вопреки ожиданиям большинства людей, великие инвесторы никогда не довольствуются тем, что имеют. Они не перестают учиться, развиваться, зарабатывать деньги и делиться ими! Независимо от достигнутых успехов они продолжают работать. Ими всегда движет чувство голода — мощный стимул человеческого гения. Многие думают: «Будь у меня столько денег, я сразу же остановился бы». Но все дело в том, что кому многое дано, с того много и спросится. Эти люди просто любят свою работу.

Мастера денежных игр зарабатывают деньги по-разному и отдают их тоже по-разному. Они делятся с окружающими своим временем, деньгами, создают благотворительные фонды, инвестируют в различные проекты. Каждый из них осознал, что подлинный смысл жизни заключается в том, чтобы делиться чем-то с другими людьми. Они считают своим долгом использовать данные им способности на благо окружающих. Уинстон Черчилль говорил: «Наше существование строится на том, что мы зарабатываем, а жизнь — на том, что отдаем». Всех их объединяет одна великая истина, гласящая, что жизнь человека на самом деле состоит не из того, что он имеет, а из того, чем делится с другими.

Чем же могут быть полезны для вас жизненные сценарии миллиардеров? Вы будете сидеть рядом со мной, когда я буду задавать вопросы 12 самым великим умам в мире финансов, чтобы попытаться выяснить, как пролегал их путь к финансовой свободе. Вы сможете проникнуть в некоторые тайны, позволившие им взойти на вершину и помогающие сохранять бдительность и готовность ко всему, что может произойти. Вы узнаете их инвестиционные стратегии, способные пережить любую непогоду, инфляцию и дефляцию, войну и мир, или, говоря словами Джека Богла, «времена печали и радости».

Глава 6.1

Карл Айкан: повелитель Вселенной

Человек, которого Уолл-стрит боится больше всех

Вопрос: Может ли одно сообщение в Twitter стоить 17 миллиардов долларов?

Ответ: Да, если в нем Карл Айкан сообщает, что акции «Apple» недооценены и он собирается их покупать.

В течение часа после того, как летом 2013 года появился твит Айкана, акции «Apple» подскочили на 19 пунктов. Рынок понял намек: если такой миллиардер и бизнесмен проявил интерес к компании, значит, пришло время покупать. Спустя четыре месяца журнал «Time» поместил его фотографию на обложке под заголовком «Повелитель Вселенной». В статье он был назван «самым влиятельным инвестором Америки». И это правда. За последние четыре десятка лет предприятия Айкана заработали на 50 процентов больше, чем икона инвестиционной отрасли Уоррен Баффет. Из последнего анализа, опубликованного в «Kiplinger’s Personal Finance», следует, что, хотя широкая общественность приписывает Баффету самые высокие доходы, на самом деле, если бы я инвестировал в 1968 году так же, как Айкан, к 2013 году заработал бы в общей сложности 31 процент, в то время как компания Баффета «Berkshire Hathaway» — «только» 20 процентов.

Деловые навыки Айкана сделали его одним из самых богатых людей в мире. В последнем перечне «Forbes» он занимает 27-е место, а его личное состояние насчитывает более 23 миллиардов долларов. А ведь он еще заработал многие миллиарды для простых акционеров, которые покупают акции его диверсифицированной холдинговой компании «Icahn Enterprises LP» (биржевое обозначение: IEP) или тех компаний, на которые он обратил свой взор. В чем секрет его успеха? Даже критики скажут вам, что Карл Айкан не просто ищет благоприятные возможности для своего бизнеса, а создает их.

Однако большинство непосвященных по-прежнему считают его исчадием Уолл-стрит, беспощадным стервятником, который разоряет другие компании ради собственной выгоды. Если вы введете в поисковую систему Google запрос «корпоративное рейдерство», то автоматически всплывет имя Айкана.

Однако сам Карл опровергает этот устаревший стереотип. Он считает себя «активистом борьбы за права акционеров». Что это значит? «Мы обращаем внимание общественности на публичные компании, которые не дают своим акционерам того, чего они заслуживают», — рассказывал он мне. Он видит свою миссию в том, чтобы прекратить злоупотребления и издевательства над акционерами, заставить руководство лучше управлять корпорациями и нести ответственность за свои действия. За счет этого компании становятся только сильнее, а вместе с ними крепнет и американская экономика.

«New York Times» пишет об Айкане: «Будоража руководство компаний, угрожая им потрясениями и открыто призывая к переменам, он сколотил себе многомиллиардное состояние. Айкан внушает страх генеральным директорам, одновременно вызывая восхищение у инвесторов».

Он скупает акции задолжавших и демонстрирующих плохие результаты компаний, а затем обращает внимание их советов директоров на то, что пора уже встряхнуться и начать работать, иначе им придется бороться с ним за контроль над предприятиями.

Айкан ведет войну с компаниями, наживающимися за счет акционеров. «Тони, многие люди даже не догадываются, как им пудрят мозги», — сказал он мне. По его словам, рядовые инвесторы не подозревают, какие злоупотребления творятся за закрытыми дверями советов директоров. Однако отчасти эта проблема объясняется тем, что акционеры не готовы бороться со сложившимся положением, потому что не считают себя собственниками. Айкан же хорошо знает эту кухню изнутри и не боится пользоваться своими знаниями.

В качестве примера можно привести действия компании «Coca-Cola», глубоко возмутившие Айкана и вынудившие его выступить с острой критикой. Компания планировала «разбавить» стоимость своих акций за счет выпуска новых на сумму в 24 миллиарда долларов. Зачем? Чтобы найти средства для поощрения своих руководителей высшего звена. Но это существенно обесценило бы пенсионные накопления многих рядовых инвесторов, включая, например, учителей и пожарных, так как многие люди держат в своих пенсионных портфелях акции этой компании.

Айкан опубликовал статью в журнале «Barron’s», в которой обвинил компанию в использовании мошеннических схем и подверг критике Уоррена Баффета — крупнейшего держателя акций «Coca-Cola» и члена ее совета директоров — за то, что тот не выступил против этого решения. Айкан писал: «Такое поведение лишь поощряет посредственных руководителей».

Баффет ответил, что воздержался от голосования, но был против этого плана. По его словам, он в кулуарах переговорил с руководством и предложил умерить свои аппетиты, однако решил не вступать в открытое противостояние.

Айкан же всегда готов к противоборству. Он не раз вступал в борьбу с такими компаниями, как «US Steel», «Clorox», eBay, «Dell» и Yahoo. Однако на этот раз все было немного иначе: уже не Айкан, а молодой менеджер инвестиционного фонда Дэвид Уинтерс купил значительный пакет акций и подал иск против руководства «Coca-Cola». К неудовольствию заплывших жиром руководителей, повсюду подрастают все новые активисты, вступающие в борьбу, которую Айкан начал еще несколько десятилетий назад.

Разумеется, вскрыв целый ряд корпоративных злоупотреблений, Карл Айкан нажил себе немало врагов и обеспечил массу негативных откликов о себе в прессе. От его критиков часто можно услышать, что он делает все это только ради денег, что специально накачивает, а потом обваливает акции, принося в жертву немедленной выгоде долгосрочные цели компаний. Однако Айкан считает подобные обвинения смехотворными и утверждает, что зачастую держит у себя активы по 10, 15 и даже 30 лет, то есть намного больше, чем полагают многие. А если уж он устанавливает контроль над какой-то компанией, то стоимость ее акций растет на протяжении нескольких лет даже после того, как он ее покидает. Это подтверждает и исследование Люциана Бебчука, профессора Гарвардской школы права, который проанализировал 2 тысячи кампаний, проведенных активистами с 1994 по 2007 год. Он делает вывод, что «в результате вмешательства активистов управленческий уровень повышается». Исследование также показало, что подобные акции не только не приводят к разрушительным долгосрочным последствиям, но и улучшают результаты работы фирм на протяжении пяти последующих лет.

Карл Айкан не охотится за головами всех без разбору глав корпораций в Америке. Он признает, что есть выдающиеся лидеры и команды, которые по максимуму используют ресурсы компаний и добиваются устойчивых экономических показателей. Однако он всегда ищет возможности напомнить об ответственности перед акционерами руководителям даже самых популярных и успешных фирм.

Взять хотя бы уже упомянутый твит, касающийся «Apple». Карл рассказал мне, что его планы состояли не в том, чтобы поднять цену акций и затем продать их (действительно, в тот день, когда я брал у него интервью, он приобрел дополнительно большое количество акций «Apple»). Он не пытался вмешиваться в управление компанией, которое, на его взгляд, осуществляется успешно. Это сообщение в Twitter было частью кампании, которая должна была заставить «Apple» направить 150 миллиардов из своих резервов ликвидности на дивиденды акционерам. Результатом стало то, что в апреле 2014 года корпорация осуществила программу повышения своей капитализации до 130 миллиардов долларов, в которую, в частности, входило увеличение объема обратного выкупа акций до 90 миллиардов по сравнению с ранее объявленными 60 миллиардами. Одновременно «Apple» объявила о повышении размера квартальных дивидендов и о сплите акций в пропорции семь к одному. Сегодня ее акции стоят на 50 процентов больше, чем в день опубликования твита.

Айкан сам является руководителем компании «Icahn Enterprises», в которой ему принадлежит 88 процентов. Ее акции давали потрясающие доходы даже во время так называемого потерянного десятилетия. Если бы 1 января 2000 года вы вложили деньги в «Icahn Enterprises», то ваша прибыль по состоянию на 31 июля 2014 года составила бы в общей сложности 1622 процента по сравнению с 73 процентами, которые за тот же период продемонстрировал индекс S&P 500!

Карл Айкан не родился миллиардером. Он говорит, что рос на улицах Куинса в Нью-Йорке. Его мать была учительницей, а отец, неудавшийся певец, ранее учившийся на юриста, работал кантором в местной синагоге. Чтобы оплатить свою учебу на факультете философии в Принстоне, Карл играл в покер. После непродолжительного периода учебы в медицинской школе и службы в армии (где продолжал играть в покер) он понял, что его главное призвание — делать деньги. Корпоративная Америка в то время была уже не той, что прежде.

Сейчас Айкану 78 лет и он начинает подумывать о завещании. Карл пишет публицистические статьи и время от времени дает интервью о правах инвесторов и акционеров. Однако Айкана раздражает то обстоятельство, что его часто неправильно понимают и цитируют высказывания, вырванные из контекста. Поэтому, не будучи знакомым со мной и не зная моих целей, он попросил меня не снимать интервью на камеру и с самого начала заявил: «Я могу уделить вам только несколько минут».

К моему огромному облегчению, уже после нескольких довольно натянутых секунд в начале встречи Айкан оттаял, а еще полчаса спустя мы с ним уже мирно беседовали, прохаживаясь по коридору, где он познакомил меня со своей очаровательной женой Гейл, с которой они вместе уже 15 лет. В личном общении Карл совсем не такой, как на публике. Он остроумен и любознателен. Друзья называют его добряком. В его речи все еще слышен говор Куинса, а повадки нет-нет да и выдают бывшего уличного дебошира из Нью-Йорка. Айкан говорит, что принадлежит к числу людей, которые не умеют сдаваться, особенно если есть за что сражаться.

ТР: Вы выросли в семье с весьма скромным достатком и ходили в школу не в самом спокойном районе Куинса. Думали ли вы в то время, что однажды станете лучшим инвестором всех времен?

КА: Во мне силен дух соперничества. Мною движет страсть или, если хотите, одержимость. Если уж я что-то делаю, то в полную силу. Когда подошла пора поступать в колледж, учителя говорили мне: «Даже не пытайся соваться в престижные университеты. Таких туда не берут». Но я все же выбрал Принстон. Отец сначала предлагал оплачивать мою учебу полностью, но потом дал задний ход и согласился только на ежегодные взносы в университет, которые — вы не поверите — составляли в те годы 750 долларов. Когда я спросил: «А где я буду жить и чем питаться?», родители ответили: «Ты умный, придумай что-нибудь».

ТР: И что же вы придумали?

КА: Я нашел работу уборщика на пляже в одном из прибрежных клубов. Я был хорошим работником! Однажды владельцы заведения пригласили меня: «Эй, парень, составь нам компанию в покер и проиграй все чаевые, которые заработал за неделю». Но я не умел играть, и меня выгнали из-за стола. Тогда я за две недели прочитал три книги по покеру и стал играть в десять раз лучше, чем любой из них. По тем временам я вел игру по-крупному и выигрывал за лето около 2 тысяч долларов, что в 50-е годы было равносильно сегодняшним 50 тысячам.

ТР: Как вы начали заниматься бизнесом?

КА: После колледжа я пошел в армию, где продолжал играть в покер. По окончании службы в 1961 году у меня скопилось примерно 20 тысяч долларов и я решил заняться инвестициями на Уолл-стрит. У меня началась прекрасная жизнь. Я обзавелся подружкой модельной внешности и белым кабриолетом «Galaxie». Но в 1962 году биржа рухнула и я все потерял. Сейчас я даже не помню, что у меня пропало первым — подружка или машина!

ТР: Я читал, что, вернувшись на биржу, вы продавали опционы, а потом решили заняться арбитражными сделками.

КА: Я занял денег, чтобы купить себе место на Нью-Йоркской бирже. Я был ушлым парнем и уже понял, что попытки переиграть рынок могут быть опасными, поэтому решил использовать свои математические способности, чтобы стать экспертом в определенных областях. Банки ссужали мне 90 процентов денег, необходимых для арбитража, потому что в те времена риск был очень мал и умный человек практически не мог проиграть. Вот тогда-то я и начал зарабатывать большие деньги — от полутора до двух миллионов в год.

ТР: Я бы хотел поговорить с вами об асимметричном соотношении риска и выгоды. Использовали ли вы этот подход, когда взялись за скупку и поглощение недооцененных компаний?

КА: Я начал искать такие компании и пристально анализировать их деятельность. Это чем-то напоминает арбитраж, хотя мало кто это понимает. Покупая акции компании, вы на самом деле приобретаете ее активы, а потом рассматриваете эти активы и задаете себе вопрос: «Почему они не дают такую отдачу, какую должны?» В 90 процентах случаев причина заключается в плохом управлении. Таким образом, если у меня было достаточно денег, я находил компанию, которая демонстрирует плохие результаты, а потом приходил туда и говорил: «Либо поглощение, либо вы что-то меняете в своей работе и принимаете такие-то и такие-то меры». Нередко руководители соглашались со мной, но иногда вступали в борьбу и дело даже доходило до суда. У меня были качества, которых не хватает многим другим: упорство и готовность рискнуть деньгами. На первый взгляд риск был велик, но на самом деле это не так.

ТР: Вы не считали затею слишком рискованной, потому что хорошо знали истинную стоимость активов?

КА: Вся жизнь — это соотношение риска и выгоды. Во всем есть риск, и во всем есть выгода. Главное — понимать, в чем заключается риск и какова выгода. Большинство людей считают те или иные ситуации более рискованными, чем я. Но математика не врет, а они этого просто не понимают.

ТР: Почему?

КА: Потому, что есть много переменных факторов и слишком много аналитиков, которые подталкивают тебя в разных направлениях.

ТР: Значит, это они мешают вам работать?

КА: Дело не в этом. Система настолько прогнила, что выгнать бездарного менеджера просто невозможно. Приведу пример. Допустим, я получил в наследство виноградник на прекрасном участке земли. Спустя шесть месяцев я решаю его продать, потому что он не приносит дохода. И вот тут начинаются проблемы: управляющего виноградником невозможно застать на месте, потому что он целыми днями играет в гольф. Да он и не заинтересован показывать потенциальным покупателям виноградник, поскольку не хочет, чтобы его продавали. Вы скажете: «Да как же так? Позовите полицию, выгоните его!» Но в публичных акционерных компаниях это невозможно сделать без долгой и трудной борьбы.

ТР: Закон мешает выгнать руководителя, который управляет вашей собственностью?

КА: В том-то и дело. Акционеры корпораций никак не могут добиться того, чтобы их услышали. Но наша IEP вступает в борьбу и нередко выигрывает. Обеспечив себе контроль над компанией, мы порой обнаруживаем, что руководитель не так уж плох. Однако в целом можно утверждать, что в Америке акционерными компаниями управляют очень плохо, а множество правил мешает активистам осуществлять свою деятельность. Но, когда нам удается установить контроль над компанией, все акционеры включаются в борьбу. Помимо всего прочего, это идет на пользу экономике, потому что в компаниях повышается производительность, причем в долгосрочной перспективе. Иногда мы не продаем их акции по 15–20 лет!

ТР: Как же решить эту проблему?

КА: Надо прекратить порочную практику дополнительной эмиссии акций по сниженным ценам, если кто-то из акционеров приобретает слишком большой пакет, а также модифицировать систему выборов в совет директоров, при которой каждый раз можно менять только часть правления. В этом случае у акционеров появляется право решать, как должно осуществляться управление компанией. Даже политическая система, какой бы плохой она ни была, дает возможность при желании менять президента каждые четыре года. А вот в компании очень трудно избавиться от генерального директора, даже если он работает спустя рукава. Зачастую на этот пост попадает человек, который знаком членам совета директоров еще со студенческих времен. Пусть даже он не отличался большим умом, но зато всегда был хорошим парнем, и для назначения этого оказывается достаточно.

_Новости из мира инвестиций_

■ IEP обгоняет конкурентов по доходности акций

Примечание. 1 апреля 2009 года считается началом восстановления экономики. Данные приведены с учетом реинвестирования дивидендов. За основу взяты цены акций по состоянию на 31 июля 2014 года.

ТР: Иногда вам даже не нужно вступать в борьбу за контроль над компанией, чтобы изменить ее политику. Недавно вы купили большой пакет акций «Netflix», почти 10 процентов, и заработали на этом за два года 2 миллиарда долларов.

КА: На самом деле это сделал мой сын Бретт со своим партнером. Я не слишком разбираюсь в технологии, но он за 20 минут продемонстрировал мне, какая это отличная сделка. Я только сказал: «Покупайте все, что сможете!» Эта акция не имеет никакого отношения к деятельности активистов.

ТР: Что вы в ней разглядели? Что такого он показал вам за 20 минут и как вы сумели понять, что эти акции недооценены?

КА: Все очень просто. Большинство экспертов обращали внимание не на то, на что нужно. В то время «Netflix» каждый год собирала по 2 миллиарда долларов абонентской платы, но это не отражалось в ее финансовом балансе. Все эксперты думали: «Откуда же они возьмут деньги на покупку фильмов?» А к ним регулярно поступало по 2 миллиарда! Кроме того, подписчики обычно сохраняют верность компании дольше, чем вы можете себе представить. Такой поток денег быстро не иссякает, что бы ни случилось.

ТР: Но вы никогда не пытались поглотить «Netflix»?

КА: Они так считали, но я сказал: «Рид (Хастингс, соучредитель и генеральный директор „Netflix“), я не собираюсь воевать с вами за контроль над компанией. От вас требуется лишь повышение прибыли на 100 процентов!» А потом спросил, знают ли они, в чем заключается правило Айкана. «В чем?» — поинтересовались они. Я ответил: «Тому, кто принесет мне 800 миллионов за три месяца, ничего за это не будет».

ТР (смеется): В конце 2013 года вы продали эти акции.

КА: Когда их цена поднялась до 350 долларов, я расстался с некоторыми из них, но не со всеми.

ТР: Как по-вашему, чего именно люди не понимают в отношении вас?

КА: По-моему, люди не понимают, а может быть, я и сам не понимаю, в чем моя мотивация. Иногда я выражаюсь слишком резко, но на самом деле всего лишь пытаюсь сохранить величие нашей страны. Я хочу, чтобы люди помнили обо мне как о человеке, который изменил порядок ведения бизнеса. Меня очень беспокоит то, что многими великими компаниями так плохо управляют. Я хочу изменить правила так, чтобы руководители и советы директоров несли подлинную ответственность перед акционерами.

_Новости из мира инвестиций_

■ Карл Айкан считает, что сейчас у активистов самое лучше время для инвестирования.

— В качестве причин называются:

1) низкие банковские ставки, благодаря которым приобретение компаний обходится дешевле;

2) обилие компаний с большими запасами ликвидности, которые выиграют от синергетического эффекта слияний;

3) осознание многими инвесторами того, что надо что-то предпринимать против никудышной работы руководства и безответственности советов директоров во многих компаниях, если мы хотим справиться с высокой безработицей и сохранить свою конкурентоспособность в мире.

— Всего один активист может стать катализатором, необходимым для осуществления покупки.

— Компания IEP долгие годы участвует в движении активистов и считает, что такие катализаторы нужны для расширения процессов слияний, поглощений и консолидации предприятий.

— Низкие банковские ставки повышают способность компаний, контролируемых IEP, осуществлять законные дружественные и не слишком дружественные поглощения с использованием опыта активистов.

■ Подтвержденные данные о доходности свидетельствуют о нашем превосходстве.

• Общая доходность акций IEP выросла с 1 января 2000 года на 1622 процента*.

— Индексы S&P 500, «Dow Jones Industrial» и «Russell 2000» продемонстрировали за тот же период примерно 73 процента, 104 процента и 168 процентов соответственно.

• Результаты работы инвестиционных фондов «Icahn» с начала работы в ноябре 2004 года:

— Общая доходность составляет около 293 процентов**, а среднегодовая — примерно 15 процентов**.

— Доходность в 2009, 2010, 2011, 2012, 2013 годах и за 6 месяцев 2014 года составила соответственно 33,3; 15,2; 34,5; 20,2; 30,8 и 10,2 процента.

■ Последние финансовые показатели:

— Скорректированная чистая прибыль «Icahn Enterprises» за шесть месяцев 2014 года — 612 миллионов долларов.

— Индикативная стоимость основных активов по состоянию на 30 июня 2014 года — 10,2 миллиарда долларов.

— Скорректированный доход «Icahn Enterprises» по EBITDA за последний год, заканчивающийся 30 июня 2014 года, — примерно 2,2 миллиарда долларов.

■ Ежегодные дивиденды на 1 акцию — 6 долларов (5,8 процента по состоянию на 31 июля 2014 года).

* Данные приведены с учетом реинвестирования дивидендов. За основу взяты цены акций по состоянию на 31 июля 2014 года.

** Доходность подсчитана по состоянию на 30 июня 2014 года.

ТР: Вы с женой подписали «Клятву дарения». Какие другие благотворительные акции вы проводите?

КА: Я не жадный человек, но мне хотелось бы поддерживать тех, кого я сам выберу. Недавно я пожертвовал 30 миллионов на так называемые независимые альтернативные школы, потому что директора и педагоги в них несут ответственность перед родителями и учениками. Как следствие, такие школы дают ученикам более высокое образование, чем обычные. Мы великая страна, но, к сожалению, уровень управления компаниями и системой образования находится во многом не на должном уровне. Я надеюсь, что мое богатство поможет изменить сложившееся положение. Если этого не случится, мы, к сожалению, скатимся до уровня второразрядной страны, а может быть, и ниже.

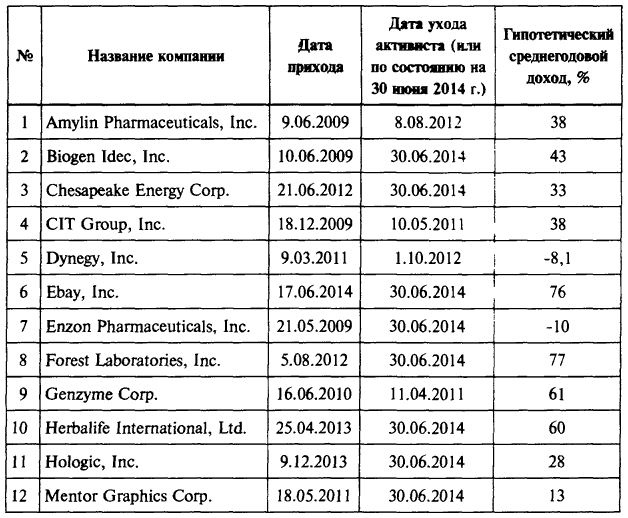

Таблица составлена компанией «Icahn Enterprises» в качестве ответа тем, кто ставит под сомнение включение активистов в состав советов директоров публичных компаний.

С 1 января 2009 года по 30 июня 2014 года назначенные Айканом лица входили в состав совета директоров двадцати трех компаний. В таблице показано, что инвестор, вложивший деньги в компанию в день прихода туда активиста и продавший свой актив в день его ухода (или хранящий актив по состоянию на 30 июня 2014 года, если активист по-прежнему является членом совета директоров), получил бы среднегодовой доход в размере 27 процентов.

Доходность рассчитывалась при условии равных взвешенных величин в каждой инвестиции.

Данные приведены с учетом реинвестирования дивидендов.

Таблица не отражает результативности инвестиционного сегмента IEP и не позволяет судить о будущих доходах этого сегмента.

Глава 6.2

Дэвид Свенсен:

любимая работа стоимостью

23,9 миллиарда долларов

Глава инвестиционного фонда Йельского университета и автор книги «Нешаблонный успех: Фундаментальный подход к вопросу личных инвестиций» («Unconventional Success: A Fundamental Approach to Personal Investment»)

Дэвид Свенсен, пожалуй, самый известный инвестор, о котором вы никогда не слышали. Его называют Уорреном Баффетом институциональных инвестиций. За время, в течение которого он отвечает за инвестиционную деятельность в Йельском университете, его фонд вырос с 1 до 23,9 миллиарда долларов, а инвестиции приносили в среднем 13.9 процента годовых. Таких результатов не добивались даже многие крупные хедж-фонды, которые вот уже 27 лет безуспешно пытаются переманить его к себе.

При первой же встрече со Свенсеном сразу становится заметно, что он занимается этим делом не ради денег. Его главными мотивами являются любовь к игре и чувство служения великому университету. Это нетрудно доказать: в частном секторе он зарабатывал бы намного больше, чем сейчас.

Свенсен по натуре изобретатель и ниспровергатель основ. Свою так называемую йельскую модель инвестирования, которая является одной из версий современной портфельной теории, он разработал совместно с коллегой и бывшим учеником Дином Такахаси. Идея заключается в том, что портфель делится на 5–6 приблизительно равных частей, и в каждую из них инвестируются разные категории активов. Йельская модель представляет собой долгосрочную стратегию, в основе которой лежит широкая диверсификация. При этом основной упор делается на акции, а не на облигации или сырьевые активы, дающие более низкий доход. Позиция Свенсена по вопросу ликвидности также считается революционной. Он не стремится к приобретению ликвидных активов, объясняя это тем, что они не столь доходны и потраченные на них деньги можно было бы вложить более эффективно.

Прежде чем стать звездой в сфере институционального инвестирования, Свенсен работал на Уолл-стрит в банке «Salomon Brothers». Многие приписывают ему организацию первого в мире валютного свопа, которым стала сделка между компанией IBM и Всемирным банком, приведшая фактически к возникновению рынка свопов на отказ от кредитных обязательств, на котором сегодня обращается свыше триллиона долларов (но не пытайтесь обвинить в этом Свенсена!).

Я имел честь беседовать с Дэвидом в его офисе в Йельском университете, но прежде, чем я вошел под овеянные славой своды этого знаменитого учебного заведения, мне пришлось, словно студенту, испытать на себе, что такое последняя ночь перед экзаменом. Я не хотел явиться неподготовленным, поэтому перед встречей проштудировал 400 страниц «Нешаблонного успеха» — этого манифеста личных инвестиций и диверсификации. Далее следует отредактированная и сильно сокращенная версия нашего почти четырехчасового интервью.

ТР: Вы работаете в одном из крупнейших учебных заведений страны, но при этом глубоко интересуетесь проблемами индивидуальных инвесторов и сочувствуете им. Расскажите мне об этом.

ДС: Я по натуре оптимист, но, когда сталкиваюсь с миром, в котором приходится жить индивидуальным инвесторам, мне становится не по себе.

ТР: Почему?

ДС: Главным образом потому, что у частных лиц нет права выбора, так как взаимные фонды ориентируются только на прибыль. Поймите меня правильно: я капиталист и тоже мыслю категориями прибыли. Однако существует фундаментальный конфликт между нацеленностью на прибыль и ответственностью. Чем выше доход брокера, оказывающего финансовые услуги, тем меньше получает инвестор.

ТР: Если уж говорить об ответственности брокера, то большинство инвесторов даже не понимают, о чем идет речь. А на самом деле это означает, что интересы инвестора должны быть превыше его личных интересов.

ДС: Проблема в том, что менеджеры взаимных фондов зарабатывают большие деньги на том, что привлекают огромные средства и взимают с клиентов комиссию. А комиссионные проценты прямо противоречат главной цели инвестирования — получению высокой прибыли. Раз за разом алчность фондов побеждает, а инвестор теряет деньги. Существует только две организации, которым этот конфликт несвойствен, — «Vanguard» и TIAA-CREF. Обе они работают на некоммерческой основе и поэтому ставят на первый план интересы клиентов. У них также сильные консультанты, а ответственность независимых консультантов на порядок выше, чем у брокеров.

ТР: Помимо всего прочего, взаимные фонды со всей очевидностью не дотягивают до показателей рынка. Я читал, что с 1984 по 1998 год лишь 4 процента фондов (управлявшие активами свыше 100 миллионов долларов) сумели превзойти по результатам «Vanguard 500». Причем каждый год это были разные 4 процента. Другими словами, 96 процентов всех взаимных фондов не способны победить рынок.

ДС: И эта статистика — только верхушка айсберга. Реальность выглядит еще хуже. Глядя на прошлые результаты, вы анализируете только те фонды, которые существуют в настоящее время.

ТР: Те, что сумели выжить?

ДС: Совершенно верно. В статистике отражены только выжившие. За последние 10 лет сотни взаимных фондов пропали со сцены ввиду плохой работы. И они не просто исчезли, а вошли в результате слияний в состав других фондов, демонстрирующих лучшие результаты.

ТР: Таким образом, 96 процентов нельзя считать окончательной цифрой?

ДС: Все еще хуже.

ТР: Ничего себе!

ДС: Есть еще одна причина, по которой реальность выглядит хуже, чем приводимая вами статистика. Это поведенческие ошибки индивидуальных инвесторов. В погоне за прибылями люди обычно покупают паи фондов, демонстрирующих высокие показатели. Но, когда результаты снижаются, паи продаются. Получается ситуация, когда купили дорого, а продали дешево. Таким способом не заработаешь.

ТР: К чему же в действительности приводит погоня за прибылью?

ДС: Здесь очень велика роль маркетинга. Никто не хочет признаваться в том, что у него на руках куча паев фондов, отмеченных одной или двумя звездами. Все хотят иметь паи четырех- или пятизвездочных фондов и хвастать ими перед коллегами.

ТР: Разумеется.

ДС: Но четыре или пять звезд, присвоенных фонду, говорят лишь о том. что он хорошо работал в прошлом. Это не дает никаких гарантий хороших результатов в будущем. Если вы будете систематически покупать паи фондов, которые работали успешно, и продавать те, которые работали плохо, то в конечном итоге потратите больше, чем заработаете. Таким образом, к статистике, свидетельствующей о том, что более 90 процентов фондов не дотягивают до показателей рынка, необходимо приплюсовать ошибки инвесторов, и получится, что истинные результаты еще ниже.

ТР: Значит, погоня за успешными фондами — это гарантированный путь к снижению дохода или потере денег?

ДС: Факторы, которые случайным образом способствовали хорошим результатам того или иного фонда, могут измениться и привести к неудаче. Это явление называется регрессией. Его суть в том, что все показатели стремятся к средней величине.

ТР: Хорошо. Но что тогда делать инвесторам?

ДС: Существует лишь три инструмента увеличения дохода. Первый — это распределение активов. Какие активы вы намерены поместить в свой портфель? И в какой пропорции? Второй инструмент — тайминг. Вы пытаетесь угадать, какие категории активов в краткосрочной перспективе будут давать больший доход, чем другие.

ТР: То есть надо решить, на что делать ставку — на облигации, акции или недвижимость?

ДС: Да. Это попытка угадать, как поведет себя рынок в ближайшее время. А третий инструмент — это обеспечение безопасности. По сути, все сводится к тому, какой должна быть пропорция акций и облигаций в вашем портфеле. Вот и все. У нас есть только три инструмента, и самым главным из них является (как вы уже, должно быть, поняли) распределение активов.

ТР: Я читал об этом в вашей книге, и данная тема меня очень заинтересовала.

ДС: Я всегда внушаю своим студентам в Йеле, что на самом деле от распределения активов зависит более 100 процентов успеха в инвестировании! Как такое может быть? Дело в том, что тайминг не обходится вам бесплатно. Каждый раз, когда вы покупаете или продаете активы, вам приходится платить брокеру, а это снижает общий процент доходности. То же самое можно сказать и об обеспечении безопасности.

ТР: Это значит, что мы возвращаемся к индекс-фондам и их пассивному подходу к инвестированию.

ДС: Правильно. Менеджеры фондов с активным управлением берут с вас высокую комиссию, обещая, что смогут победить рынок, хотя мы видим, что в большинстве случае эти ожидания не оправдываются. Но можно избрать пассивный подход и приобрести долю во всем рынке в целом. А накладные расходы при этом очень и очень низки.

ТР: Насколько низки?

ДС: Менее 20 базисных пунктов. Вы можете приобрести такой пай в фонде «Vanguard». Если вы разместите свои деньги в дешевом индекс-фонде с пассивным управлением, то окажетесь в победителях.

ТР: Таким образом, вы избавляетесь от комиссий и не пытаетесь одолеть рынок.

ДС: Кроме того, у вас появляется еще одно преимущество — более низкие налоги. Это очень важно. Одна из самых серьезных проблем во взаимных фондах (а их там и без того немало) заключается в том, что почти все менеджеры ведут себя так, словно налоги не имеют никакого значения. Но это ошибка. Они имеют колоссальное значение.

ТР: Существует ли какая-то статья расходов, которая по размерам превышает налоги?

ДС: Нет. И это липший раз говорит о том, как важно использовать любые доступные налоговые льготы. Вы должны по максимуму вкладывать деньги в программу 401(k) (или 403(b), если работаете на некоммерческой основе) и хвататься за любую возможность отсрочки налогов при инвестировании.

ТР: Как эффективнее всего распределить активы в портфеле?

ДС: Любой человек, знакомый с азами экономики, слышал, что бесплатных обедов не бывает. Однако Гарри Марковиц, которого называют отцом современной портфельной теории, утверждает, что «диверсификация — это бесплатный обед».

ТР: Почему?

ДС: Потому, что при равном уровне доходности диверсификация позволяет снизить риск, а при равном уровне риска — получить более высокий доход. Вот и получается бесплатный обед. Диверсификация улучшает качество портфеля.

ТР: Какой должна быть минимальная диверсификация?

ДС: Существует два уровня диверсификации. Один связан с обеспечением безопасности. Если вы решили воспользоваться услугами индекс-фонда, то это максимально возможная диверсификация, поскольку вы владеете долей всего рынка. В этом и заключается вся прелесть индекс-фонда, которую Джек Богл подарил американским инвесторам. Он дал им возможность за небольшие деньги приобрести весь рынок. Но если говорить о распределении активов, то диверсификация заключается в том, чтобы вкладывать деньги в разные типы активов. Наибольшее значение имеют шесть из них: акции американских компаний, облигации Казначейства США, казначейские облигации, защищенные от инфляции (TIPS), акции развитых зарубежных стран, акции компаний на развивающихся рынках и инвестиционные фонды недвижимости (REIT).

ТР: Почему вы выделяете именно эти активы и как они распределяются в вашем портфеле?

ДС: Основу долгосрочного портфеля должны составлять акции. Они являются более рискованным активом, чем облигации, но приносят больший доход, если мир будет развиваться так, как ожидается. Разумеется, день на день и даже год на год не приходится, но если период достаточно продолжительный, то акции выгоднее. У меня в книге есть гипотетический инвестор, и у него в портфеле акции (или схожие по свойствам активы) составляют 70 процентов, а активы, дающие фиксированный доход, — 30 процентов.

ТР: Давайте начнем с акций, которые составляют 70 процентов портфеля. Одно из ваших правил диверсификации гласит, что ни один вид активов не должен превышать 30 процентов. Это так?

ДС: Да.

ТР: И во что же вы вкладываете первые 30 процентов?

ДС: В американские акции. Я хочу, чтобы вы поняли одну важную вещь: не следует недооценивать экономику США. Она очень мощная. Как бы политики ни старались развалить ее, под ней находится прочный фундамент.

ТР: Именно поэтому вы делаете такой упор на корзину роста, составляющую 70 процентов. Причем речь идет об экономике не только США, но и всего мира.

ДС: Далее я, пожалуй, вложу 10 процентов в рынки развивающихся стран, 15 — в компании развитых зарубежных стран и 15 — в инвестиционные фонды недвижимости.

ТР: Теперь перейдем к активам с фиксированной доходностью, которые занимают 30 процентов.

ДС: Здесь я все вкладываю в казначейские долговые обязательства. Одну половину составляют традиционные облигации, а другую — облигации, защищенные от инфляции. Если вы купите только обычные облигации, то при росте инфляции понесете потери.

ТР: Многие люди этого не понимают.

ДС: Помню, в самом начале своей деятельности на Уолл-стрит я шел на встречу к своему первому клиенту и всю дорогу шепотом повторял: «Ставки растут — цены снижаются». Мне ни в коем случае нельзя было это перепутать, потому что в противном случае я оказался бы в идиотском положении.

ТР: Могут ли индивидуальные инвесторы заработать деньги на бирже в наши дни?

ДС: В этом-то и заключается преимущество долгосрочной стратегии «купи и держи». Но необходима диверсификация. Я не настолько умен, чтобы предсказать, в какую сторону двинется рынок. В конце 90-х годов люди говорили: «Зачем забивать себе голову какой-то диверсификацией? Нужно всего лишь придерживаться индекса S&P 500». Именно так они и поступали, то есть ориентировались на самый лучший актив, которым в то время была недвижимость. Все остальное они считали пустой тратой времени. И так было не только в Америке. Если бы вы в начале 90-х годов были японским инвестором, то к концу 90-х тоже оказались бы на мели. Вы никогда не получите доход, который был бы сравним с показателями лучшей на данный момент категории активов, и никогда не будете знать, как поведет себя эта категория в дальнейшем.

ТР: Что вы порекомендуете беби-бумерам, которым в ближайшее время предстоит выход на пенсию?

ДС: К сожалению, большинство из них понятия не имеет о том, сколько денег необходимо скопить, чтобы обеспечить себе жизнь в старости. Меня очень беспокоит ситуация, когда человек, глядя на свой счет 401(k), говорит: «У меня пятьдесят или сто тысяч долларов. Это же куча денег». Но если говорить о финансировании жизни на пенсии, это не так уж и много.

ТР: Очень многие просто не могут позволить себе бросить работу и уйти на пенсию.

ДС: Единственный путь для них — это финансовое образование. Я с восхищением наблюдаю, как вы стараетесь дать людям знания, необходимые для принятия разумных решений.

ТР: Я слышал, что у вас были серьезные проблемы со здоровьем. Что вы намерены делать дальше?

ДС: Примерно год назад мне поставили онкологический диагноз. Я не стал составлять список дел, которые необходимо завершить до смерти, не бросил работу и не отправился путешествовать по миру. Я просто продолжил делать то, что в моих силах, чтобы помочь университету. Я хочу управлять инвестиционным портфелем Йеля, пока хватит сил. Именно этим я и занимаюсь. Я люблю свою работу.

ТР: Похвальная позиция.

ДС: Йельский университет — один из самых знаменитых в мире. Если я смогу сделать его еще сильнее и лучше, то буду считать, что прожил свою жизнь не зря.

ТР: Спасибо, Дэвид. Это была замечательная беседа. Я чувствую себя так, словно прослушал курс по формированию портфеля в Йельском университете.

ДС: Считайте, что так и есть.

Глава 6.3

Джон Богл: в авангарде инвестиций

Создатель идеи индекс-фонда, учредитель и бывший глава «Vanguard Group»

Если вы не читали книг Джека Богла и не слышали его глубоких комментариев по телевизору, то можете считать, что прошли мимо одного из американских сокровищ. Журнал «Fortune» называет Богла одним из четырех столпов инвестирования XX века. По изобретательности его сравнивают с Бенджамином Франклином. Некоторые говорят, что он сделал для индивидуальных инвесторов больше, чем кто-либо другой за всю историю бизнеса.

Как ему это удалось? Когда в 1974 году Джек Богл основал «Vanguard Group», индекс был всего лишь академическим понятием. Но Богл был готов доказать, что дешевый инвестиционный фонд с низкими накладными расходами, отражающий движение всего рынка в целом, способен год за годом переигрывать большинство фондов с активным менеджментом. Почему? Потому, что его инвесторы в своей совокупности не стараются победить рынок, а сами являются рынком. Это было ниспровержением основ! Поначалу над индекс-фондами посмеивались как над «глупой причудой Богла». а один из конкурентов даже назвал эту идею антиамериканской.

Но Богл не обращал внимания на критиков и продолжал развивать «Vanguard», пока тот не превратился в крупнейший инвестиционный фонд мира, в управлении которого находятся активы в размере 2,86 триллиона долларов. Насколько велика эта сумма? Если бы «Vanguard» был государством, то мог бы сравниться по своей экономической мощи с Великобританией. Сегодня, по данным агентства «Morningstar», американские индекс-фонды составляют более одной трети всех инвестиционных фондов.

Джек Богл родился в Нью-Джерси в 1929 году, в самом начале Великой депрессии. Его семья не относилась к числу богатых, но Богл был достаточно умен, чтобы получить стипендию для обучения в Принстонском университете, где подрабатывал в студенческой столовой. Свою дипломную работу по экономике Джек посвятил взаимным фондам, и это определило его дальнейшую карьеру. Он до сих пор помнит, как во время летней практики на бирже один из коллег сказал ему: «Богл, сейчас я поведаю тебе главный биржевой секрет: здесь никто ничего не знает».

Закончив университет с отличием, он в 1951 году устроился работать в компанию «Wellington Management» в Филадельфии, где дорос до президента. Но в лихие 60-е годы произошло слияние его компании с группой, специализировавшейся на управлении активами. Богл сказал мне: «Это было самой большой ошибкой в моей жизни». Новые партнеры довели инвестиционные фонды до ручки, а затем использовали свой перевес в совете директоров, чтобы уволить Богла.

Как же он поступил? Вместо того чтобы сдаться, Богл обратил свое поражение в величайшую победу, изменившую облик рынка инвестиций. Ввиду особенностей юридической структуры компании Богл по-прежнему возглавлял инвестиционные фонды «Wellington», которые были отделены от управляющей фирмы и имели несколько иной состав совета директоров. Но, оставаясь председателем правления фондов, он не имел возможности управлять их активами. «Как же управлять фондами, не имея возможности распоряжаться деньгами? — рассказывал он мне. — Видимо, вы уже сами догадались: основать фонд, не требующий активного менеджмента. Мы назвали его индекс-фондом, и он получил имя „Vanguard“. Поначалу все сочли это шуткой». Вы только представьте себе: если бы Джек Богл не допустил ошибку, он не основал бы «Vanguard» и многие миллионы частных инвесторов никогда не получили бы шанса избавиться от комиссий и других поборов, по-прежнему теряя миллиарды долларов.

Я встретился с живой легендой в штаб-квартире «Vanguard» в Малверне, штат Пенсильвания. Мы устроились в его кабинете, наблюдая в окно, как с Восточного побережья надвигается снежная буря. Богл по-прежнему каждый день ходит на работу в исследовательский центр «Vanguard», который он возглавил, уйдя в 2000 году с поста председателя правления компании. При встрече Джек сжал мою руку так крепко, как будто был вдвое моложе. Возможно, это объясняется тем, что в 1996 году он перенес операцию по пересадке сердца, которая вдохнула в него новую жизнь и дала возможность продолжать, говоря его словами, «крестовый поход за права инвесторов».

Ниже следует отредактированная и сокращенная версия нашей четырехчасовой беседы.

ТР: Скажите, Джек, откуда вы берете силы для продолжения работы?

ДБ: Сколько себя помню, я постоянно был чем-то занят. Уже в девять лет я разносил газеты в своем квартале. Мне всегда нравилось работать. По натуре я в некоторой степени интроверт, а когда ты занят какими-то делами, времени на пустую болтовню не остается. Кроме того, во мне силен дух соперничества. Я всегда настроен на борьбу, даже если в ней нет особой необходимости.

ТР: Вы начали свою карьеру в традиционном взаимном инвестиционном фонде?

ДБ: Тогда я был молод и недостаточно умен, чтобы усвоить исторический урок и поступить в соответствии с ним. Я считал, что можно найти хорошего инвестиционного менеджера, который постоянно будет добиваться хороших результатов. Но на самом деле таких не бывает. Успехи сменяются неудачами.

ТР: Почему так получается?

ДБ: В инвестировании огромная доля успеха приходится не на знания и умения, а на везение. Я сказал бы, что на 95 процентов удачи приходится 5 процентов умения. А может быть, я ошибаюсь, и это соотношение составляет 98:2.

ТР: Не в обиду будь сказано активным менеджерам!

ДБ: Судите сами: если вы посадите 1024 человека и предложите им подбрасывать монетки, то среди них обязательно найдется один, который выбросит монетку одной и той же стороной 10 раз подряд. Что вы ему скажете? «Тебе повезло». Правильно? А в инвестиционном бизнесе ему говорят: «Ты гений!» (Смеется.) Вы можете вместо людей взять горилл, и результат будет тот же самый!

ТР: Что вы имеете в виду, когда говорите, что существует большая разница между умным человеком и хорошим инвестором?

ДБ: Ну, во-первых, начнем с того, что инвесторы — это усредненная масса. Все очень просто. И большинство индивидуальных инвесторов платят слишком высокую цену за то, чтобы быть середнячками.

ТР: Как это?

ДБ: Активный менеджмент в обычном фонде обходится им в целом примерно в 2 процента (включая 1,2 процента общих затрат, трансакционные затраты, плату за снятие средств со счета, трейдинговые расходы). Таким образом, если рынок поднялся на 7 процентов, они получат только 5 процентов. В индекс-фонде все затраты составляют только 0,05 процента, и на долю клиента в этом случае придется 6,95 процента. При доходности 6,95 процента годовых вложенный доллар превратится в 30 за 50 лет. А вот при 5 процентах вы за тот же срок получите не 30, а 10 долларов. Что это значит? То, что вы вкладываете 100 процентов средств, берете на себя 100 процентов риска, а получаете только 30 процентов дохода. Вот что происходит на протяжении достаточно долгого периода времени. Но люди этого не понимают, хотя стоило бы задуматься.

ТР: Они не видят аккумулирующего эффекта затрат.

ДБ: Людям пора уже понимать, для чего они покупают акции. Акции дают доход в виде дивидендов и в виде роста курсовой стоимости. В долгосрочной перспективе половина дохода на фондовом рынке приходится на дивиденды. Вот отсюда и проистекают все издержки фонда. Задумайтесь на минутку, Тони: в среднем дивиденды составляют 2 процента стоимости акций, но у фонда собственные затраты доходят до 1,2 процента. Он вычитает их из дивидендов. Таким образом, клиент получает только 0,8 процента. Менеджер берет больше половины ваших дивидендов, чтобы заплатить себе! На собственные расходы уходит 60 процентов дивидендов, а иногда даже больше. Теперь вы понимаете, почему я для этой отрасли словно бельмо на глазу?

ТР: И все же 100 миллионов людей по-прежнему вкладывают деньги в фонды с активным менеджментом. Почему?

ДБ: Нельзя недооценивать значение маркетинга. Анализ, проведенный в 2000 году, показал, что фонды, рекламировавшие свою деятельность в журнале «Money», заявляли о среднегодовой доходности в размере 41 процента. Многих из них, а может, и большинства, уже не существует. Инвесторы ожидают, что успешный менеджер будет и впредь достигать высоких результатов, но такого не может быть и никогда не будет.

ТР: «Vanguard» осуществляет свою деятельность только в интересах клиентов, которые фактически являются его совладельцами. Вы поддерживаете этический стандарт независимых консультантов?

ДБ: Не просто поддерживаю, но и настаиваю на нем. Институт инвестиционных компаний (лоббирующая организация взаимных фондов) говорит: «Нам не нужен федеральный стандарт консультантов. Мы сами являемся этим стандартом». Хорошо, но тогда, во-первых, почему они возражают против стандарта? Это интересный вопрос. А во-вторых, они не понимают, в чем суть конфликта интересов. У менеджера публичной компании, например инвестиционной компании «BlackRock», две обязанности: обеспечить максимальный доход своим клиентам; заработать как можно больше денег для акционеров своей компании, которые являются ее совладельцами. В результате глава «BlackRock» Лоуренс Финк оказывается перед дилеммой: чтобы повысить доходы клиентов, он должен снизить комиссионные, но, чтобы обеспечить хороший доход акционерам, комиссионные необходимо повысить. Как следствие, он пытается делать то и другое, а компания тем временем зарабатывает больше, чем когда-либо.

ТР: Парадокс.

ДБ: И мы после этого говорим, что живем в великой стране.

ТР: Какие сложности, по-вашему, ожидают нас в ближайшие 10 лет?

ДБ: Я вижу, что корпоративная Америка продолжает расти и развиваться. Не забывайте, что фондовый рынок — это производное от экономики. Он лишь отражает ценности, создаваемые нашими корпорациями. Они зарабатывают и будут продолжать зарабатывать деньги. Возможно, доходы несколько сократились, но компании растут и становятся более эффективными. Этот рост будет продолжаться, хотя, возможно, и не такими темпами, к которым мы привыкли.

ТР: Почему, на ваш взгляд, снижается уровень потребления: по демографическим причинам или потому, что мы набрали слишком много долгов?

ДБ: Нам необходимо снижать уровень задолженности. В стране накопилось слишком много долгов. В корпоративном секторе это не так заметно. Финансовые балансы компаний не внушают большого опасения. Но государственная задолженность на федеральном уровне и на уровне штатов чрезмерно велика. И с этим надо что-то делать.

Одна из самых больших проблем и серьезный фактор риска состоит в том, что Федеральный резерв в настоящее время создал запасы в размере примерно 4 триллионов долларов. Это на 3 триллиона больше, чем обычно, и накоплены они на протяжении последних 5–6 лет. Этот узел надо как-то развязать. Пока никто не знает как, но всем понятно, что рано или поздно это необходимо будет сделать.

ТР: Надо ли нам тревожиться по поводу очередного финансового кризиса?

ДБ: Если вы хотите мыслить не как рядовой инвестор, а пытаетесь увидеть общую картину, нельзя забывать об истории. Не думайте, что она не повторится. Марк Твен говорил: «История не повторяется, она рифмуется». Конечно, мы учитываем возможность серьезного мирового финансового кризиса и даже мировой депрессии. Каковы шансы на мировую депрессию? Я сказал бы, один к десяти. Но не один к тысяче. Поэтому считаю такое развитие маловероятным, но ошибается тот, кто утверждает, что такого не может быть.

ТР: Тот, кто так утверждает, не помнит историю.

ДБ: Да. Поэтому используйте здравый смысл, данный вам Богом. Не поддавайтесь современным причудам и модным течениям. Не успокаивайте себя тенденциями, которым подвержены акции и облигации в данный момент.

ТР: За 64 года, проведенных в бизнесе, вы повидали всякие ситуации на рынках. Как вы устраняете эмоциональный фактор из процесса инвестирования?

ДБ: Этого никто не в состоянии сделать, в том числе и я. Люди спрашивают меня: «Какие чувства вы испытываете, когда рынок обрушивается на 50 процентов?» Я честно отвечаю: «Отвратительные». У меня появляются спазмы в желудке. Что я делаю в таком случае? Читаю книги о том, что надо проявлять выдержку и не сворачивать с выбранного курса!

ТР: Если бы у вас не было возможности оставить своим детям или внукам деньги в наследство, каким принципам вы их обучили бы?

ДБ: Во-первых, я посоветовал бы им обратить внимание на то, в какие активы они вкладывают деньги. Необходимо выбрать модель распределения активов в соответствии со своими целями и отношением к риску. Во-вторых, нужна диверсификация. Лучшую и самую надежную диверсификацию предлагают дешевые индекс-фонды. Об этом нельзя забывать. И, в-третьих, откажитесь от спекуляций. Это самое главное. Ничего не делайте — просто ждите и сохраняйте спокойствие! Что бы ни происходило! Проще всего отказаться от различных соблазнов и искушений, если в облигации вложено немного больше денег, чем вам представляется целесообразным.

ТР: Что еще вы могли бы посоветовать инвесторам?

ДБ: Не читайте «Wall Street Journal»! Не смотрите CNBC! Мы в своем кругу просто смеемся над всем этим. Я часто даю интервью каналу CNBC и все время удивляюсь, почему они продолжают меня приглашать. А уж программу Джима Крамера я не в силах выдержать больше 40–50 секунд. Все эти крики и вопли по поводу того, что надо срочно покупать, а что — продавать, только отвлекают от нормального инвестирования. Мы тратим слишком много времени и энергии на подобные вещи и в результате все равно приходим к рыночному уровню доходности — где-то больше, где-то меньше. Чаще всего меньше. Так зачем тратить целый день на торговлю индексом «Standard & Poor’s 500» в реальном времени, как это предлагалось в рекламной кампании первого фонда ETF?

Тому, кто этим занимается, я бы порекомендовал вернуться к жизни. Сходите с детьми в парк. Сводите жену в ресторан. Если уж и это не помогает, прочитайте хорошую книгу.

ТР: Что деньги значат для вас?

ДБ: Я рассматриваю их не как цель, а как средство, ведущее к цели. Я слышал интересную историю о двух писателях — Курте Воннегуте и Джо Хеллере. Однажды Курт сказал Джо: «Устроитель нашей вечеринки заработал сегодня миллиард долларов. Всего за один день он делает столько денег, сколько тебе никогда не заработать, даже если ты распродашь весь тираж своей „Уловки-22“». Хеллер посмотрел на Воннегута и ответил: «Зато у меня есть то, чего у него никогда не будет. Я могу сказать себе: „Мне уже хватит“».

Я оставлю своим детям достаточно денег, чтобы они могли заниматься тем, чем захотят, но не столько, чтобы они могли бездельничать. Я как-то сказал им: «Иногда мне хочется, чтобы вы росли, пользуясь всеми теми преимуществами, что были в детстве у меня». «Но у тебя же не было никаких преимуществ», — возразили они. «Нет, дети, были. Они заключались в том, что я сам пробивал себе путь в жизни».

ТР: Понадобились годы, чтобы донести до людей концепцию индексного инвестирования, а сегодня индекс-фонды заполонили весь рынок. Что вы чувствуете, понимая, что были правы?

ДБ: Люди говорят, что у меня есть все основания гордиться собой и тем, что я создал. А я отвечаю им: «Возможно, когда-нибудь для этого придет время. Но пока оно не настало». По-моему, Софокл однажды сказал: «Чтобы оценить великолепие дня, надо дождаться вечера». А у меня еще не вечер. Хочу признаться: я уже давным-давно должен был умереть. Я пережил восемь инфарктов, прежде чем мне пересадили сердце. Мое сердце остановилось. Меня уже не должно было быть в живых. Но жить — это так здорово! Я не думаю об этом постоянно, но все же осознаю, что индексное инвестирование переживает, на мой взгляд, триумф. Оно произвело настоящий переворот в умах инвесторов. В этом нет сомнений. Оно изменило Уолл-стрит, сильно сократив его влияние. Было бы жаль, если бы я умер, не увидев всего этого.

ТР: Вы когда-нибудь подумывали о том, чтобы отойти от дел?

ДБ: Это скорее зависит от Бога, чем от меня. Я наслаждаюсь тем, что делаю, и радуюсь тому, что у меня есть возможность протянуть инвесторам руку помощи.

1. Распределение активов в соответствии с вашими целями и отношением к риску.

2. Диверсификация за счет участия в дешевых индекс-фондах.

3. Доля облигаций в портфеле в процентном отношении должна примерно соответствовать вашему возрасту.

Джеку уже за восемьдесят, но его портфель содержит 40 процентов облигаций, однако он не исключает, что портфель молодого человека может состоять из облигаций на 100 процентов.

«В моем портфеле, включающем личные и пенсионные накопления, 60 процентов активов составляют главным образом акции инвестиционного фонда „Vanguard“. Оставшаяся часть поделена между паями облигационного фонда „Vanguard’s Total Bond Market“ и фондов муниципальных облигаций (не облагаемых налогами). Муниципальные облигации, в свою очередь, на две трети представляют собой паи фонда „Vanguard’s Intermediate-Term Tax-Exempt“ и на одну треть — „Vanguard’s Limited-Term Tax-Exempt“ (по срокам погашения они занимают промежуточное место между краткосрочными и среднесрочными и за счет этого предоставляют больше купонных выплат).

У меня нет необходимости изымать основной капитал из портфеля и платить на него налоги. Выплаты за счет доходности активов не облагаются налогами и составляют порядка 3 процентов, что в абсолютных суммах примерно соответствует 5 процентам доходности у людей с моим уровнем дохода, платящих налоги. Мне больше не нужно. Я доволен и этим.

Конечно, меня немного тревожит стабильность рынка муниципальных облигаций, но высококлассные аналитики компании „Vanguard“ заверяют меня, что все будет в порядке. В той части портфеля, на которую распространяется отсрочка налогов, основную долю составляют паи облигационного фонда „Vanguard’s Total Bond Market“. Они включают в себя долгосрочные, среднесрочные и краткосрочные облигации, в том числе казначейские, ипотечные и корпоративные.

Я доволен доходностью своего портфеля. После спада на 17 процентов в ужасном 2008 году (S&P 500 тогда упал на 37 процентов, то есть вдвое больше) мои доходы постоянно находятся в плюсе, составляя в среднем 10 процентов годовых. Я рад, что придерживаюсь своей линии и остаюсь на курсе».

Глава 6.4

Уоррен Баффет: пророк из Омахи

Легенда, которая уже все сказала: глава компании «Berkshire Hathaway»

Мы сидели в комнате ожидания перед началом телевизионного шоу «Сегодня», когда туда вошел сам Уоррен Баффет, один из величайших инвесторов XX века, обладатель состояния в 67,6 миллиарда долларов третий из списка самых богатых людей мира. Нам предстояло участвовать в дискуссии за круглым столом вместе с учредительницей компании «Spanx» Сарой Блейкли и будущим министром жилищного строительства и городского развития США Джулианом Кастро. Темой беседы были экономические успехи и взгляды на дальнейшее направление развития американской экономики. Я всегда был большим поклонником Баффета Как и миллионы других инвесторов во всем мире, я восхищался историей скромного биржевого брокера из Небраски, который превратил находившуюся в полном упадке текстильную фабрику «Berkshire Hathaway» в Новой Англии в пятую по величине компанию мира, активы которой составляют почти полтриллиона долларов и которая имеет существенную долю во многих других компаниях, начиная от «Geico» и заканчивая «See’s Candies». Секретом его успеха стало использование «ценностного инвестирования» — системы, которую он усвоил от своего учителя Бена Грэма, а затем усовершенствовал ее. Суть этой системы состоит в поиске недооцененных компаний и скупке их акций в надежде на то. что со временем они поднимутся в цене. Это одна из самых простых форм асимметричного соотношения риска и выгоды, для которой, правда, требуются обширные исследования, знания и наличие большого количества свободных средств. Именно поэтому в холдинге Баффета большую долю занимают страховые компании, которые снабжают его деньгами для инвестиций.

Уоррен не только добился феноменальных успехов в бизнесе; он известен и как один из самых щедрых филантропов в истории. Он завещал 99 процентов своего личного состояния благотворительному фонду Билла и Мелинды Гейтс. Кроме того, он является, пожалуй, самым цитируемым из лидеров бизнеса. В данной книге вы уже не раз встречались с его яркими и глубокими высказываниями.

Оказавшись в одной комнате с Баффетом, я не смог устоять перед искушением рассказать о замысле своей книги и спросил, не мог бы он выбрать время для интервью на тему «Может ли индивидуальный инвестор одержать победу в условиях волатильного рынка?».

Баффет взглянул на меня и слегка прищурился: «Тони, я рад был бы помочь вам, но боюсь, что уже сказал по этой теме все, что мог».

С этим трудно было спорить. Начиная с 1970 года он ежегодно пишет открытые обращения к своим акционерам, в которых дает советы и комментарии по инвестированию. Кроме того, за это время издано почти 50 книг, на обложке которых красуется его имя (некоторые из них написал он сам).

И все же я продолжал настаивать: «Но теперь, когда вы объявили, что жертвуете почти все свое состояние на благотворительные цели, хотелось бы узнать, какой состав портфеля вы порекомендовали бы своей семье».

Он снова улыбнулся и взял меня за руку: «Все очень просто. Надо идти по пути индексов. Вкладывайте деньги в крупный американский бизнес и не платите комиссионные менеджерам взаимных фондов. Тогда вы в конечном счете окажетесь в выигрыше».

Вот это да! Самый известный в мире охотник за выигрышными акциями вдруг выступает в поддержку индекс-фондов как самого лучшего и дешевого инвестиционного инструмента.

Позднее, когда к Баффету по моей просьбе обратились Стив Форбс и Рэй Далио с предложением дать более развернутое интервью, он передал мне, что в этом нет необходимости. Все самое главное в инвестировании, о чем он мог рассказать, уже опубликовано. Единственное, что он мог бы порекомендовать индивидуальным инвесторам в наше время, — это вкладывать деньги на долгосрочной основе в индекс-фонды, которые предоставляют доступ ко всему рынку и к самым лучшим компаниям мира. Повторение — мать учения. Уоррен, я понял вас! В обращении к акционерам за этот год он вновь подчеркивает данную мысль. Что он думает о распределении активов? Ниже я привожу инструкцию, которую он оставил своей жене и доверенным попечителям своего состояния на случай смерти:

«Вложите 10 процентов в краткосрочные государственные облигации, а 90 процентов в самые дешевые индекс-фонды S&P 500 (я предлагаю „Vanguard“). Думаю, что в долгосрочной перспективе результаты окажутся лучше, чем у большинства инвесторов, будь то пенсионные фонды, финансовые компании или индивидуальные вкладчики, которые прибегают к помощи высокооплачиваемых менеджеров».

Джек Богл может быть польщен таким советом! Самый уважаемый инвестор Америки поддерживает стратегию, предложенную Джеком почти 40 лет назад!

Кстати, Баффет поспорил на миллион долларов с нью-йоркской компанией «Protégé Partners», что той не удастся, собрав вместе даже пять лучших менеджеров хедж-фондов, превзойти индекс S&P 500 по итогам десяти лет. По состоянию на февраль 2014 года S&P 500 демонстрировал совокупную доходность на уровне 43,8 процента, а пять менеджеров хедж-фондов — только 12,5 процента.

Пророку из Омахи больше нечего сказать!

Глава 6.5

Пол Тюдор Джонс: современный Робин Гуд

Учредитель «Tudor Investment Corporation» и «Robin Hood Foundation»

Пол Тюдор Джонс, один из самых успешных трейдеров всех времен, основал свою первую фирму в возрасте 26 лет после того, как успешно провернул десятую сделку по продаже на бирже партии хлопка.

Пол опровергает законы природы, добиваясь положительных результатов на фондовом рынке в течение 28 лет подряд. Он прославился тем, что предсказал «черный понедельник» 1987 года, когда биржа за один-единственный день рухнула на 22 процента (до сих пор непревзойденный исторический рекорд). В том месяце все подсчитывали убытки, а Пол со своими клиентами добился прибыли в размере 60 процентов. По итогам года его доходы составили почти 200 процентов!

Пол — один из моих ближайших друзей и кумиров. Я имею честь быть его личным советником по вопросам повышения производительности с 1993 года, то есть в течение 21 года из 28 лет непрерывных побед. Но еще больше, чем поразительный финансовый успех, меня впечатляет его неутолимая страсть делиться с окружающими и менять их жизнь к лучшему. Будучи учредителем фонда с говорящим названием «Robin Hood», в работе которого сочетаются как благотворительные, так и коммерческие принципы, он убедил многих самых влиятельных и богатых инвесторов вступить в борьбу с бедностью в Нью-Йорке. Пол и команда этого фонда выполняют свою работу с не меньшим рвением, чем хедж-фонды, куда вкладывают деньги миллиардеры. Начиная с 1988 года фонд «Robin Hood» инвестировал свыше 1,45 миллиарда долларов в городские программы. Точно так же, как Джонс непрестанно ищет возможности асимметричного соотношения выгоды и риска в финансовых делах (на данный момент это соотношение должно быть не менее 5:1), его благотворительный фонд придерживается схожего подхода. Операционные и административные расходы фонда полностью покрываются членами попечительского совета. Таким образом, спонсоры, вкладывая деньги в дела своего города, получают прибыль в соотношении 15:1. Исполнительный директор Google Эрик Шмидт говорит: «Я не знаю ни одного другого фонда, ни одной организации, которые были бы столь же эффективны!»

Сам Джонс обычно говорит о себе как о трейдере, а не о традиционном инвесторе, но, как и его бывший работодатель Э. Ф. Хаттон, он пользуется огромным авторитетом в среде инвесторов. Будучи трейдером на макроуровне, Джонс проводит технический анализ, изучает фундаментальные факторы, психологию, финансовые потоки, мировые события и их влияние на стоимость активов. Вместо того чтобы концентрироваться на конкретных акциях, он делает ставки на тенденции, определяющие облик мира от США до Китая, курсы валют, стоимость сырья и величину учетных ставок. К нему обращаются за советом самые влиятельные финансовые лидеры планеты, министры финансов, главы национальных банков и научных центров.

Чтобы взять интервью у Пола, я приехал в штаб-квартиру его компании в Гринвиче, штат Коннектикут. В ходе беседы мы основательно проработали самые важные инвестиционные принципы, которыми должны руководствоваться индивидуальные инвесторы. В результате вы видите перед собой секреты, которыми он делится со своими трейдерами, а также с небольшой группой студентов университета, которым повезло слушать его лекции. Всю эту мудрость пришлось уместить на шести страницах.

ТР: Пол, ты добился невероятных успехов и в инвестировании, и в трейдерстве. Двадцать восемь успешных лет подряд без единой потери! Разве это по силам смертному?

ПТД: Все мы являемся продуктом окружающей среды. Я начал карьеру в 1976 году, торгуя сырьевыми активами на бирже. В торговле сырьем, будь то хлопок, соевые бобы или апельсиновый сок, важно понимать, что этот рынок чрезвычайно сильно зависит от погодных условий. На протяжении всего трех-четырех лет вы можете стать свидетелем и резких подъемов, и крутых спадов. Я очень быстро усвоил психологию как «быков», так и «медведей» и понял, как стремительно может поменяться ситуация. Я видел, какие эмоции овладевают людьми в периоды спада и как в такие моменты создаются и теряются целые состояния. На моих глазах Банкер Хант в 1980 году купил на 400 миллионов долларов серебра и заработал на этом 10 миллиардов долларов, что сделало его богатейшим человеком планеты. А затем в течение пяти недель он съехал с 10 миллиардов до 400 миллионов.

ТР: Ничего себе!

ПТД: Вот так я усвоил, как быстро можно всего лишиться и как важно удержать то, что имеешь. Для себя я сделал главный вывод: защита в 10 раз важнее нападения. Богатство настолько эфемерно, что надо постоянно заботиться о его сохранении.

ТР: Ты абсолютно прав.

ПТД: Если у тебя хорошая позиция в какой-то категории активов, на нее можно не обращать внимания: она сама о себе позаботится. Все внимание надо сфокусировать на том, где ты можешь потерять деньги, а вот как раз туда люди и не любят смотреть: «Деньги куда-то уплывают со счета. Даже не хочется открывать финансовый отчет». Поэтому я разработал процесс, в котором основное место занимает контроль рисков, осуществляемый каждый день. Я хочу быть уверен, что у меня нет потерь.

ТР: Что ты думаешь о самых больших мифах относительно инвестирования?

ПТД: Ты можешь инвестировать в течение длительного времени, но это не значит, что в долгосрочной перспективе обязательно разбогатеешь, потому что у всего есть своя цена и стоимость, которые со временем меняются. Но я считаю, что постоянное отслеживание ценностных характеристик — это слишком сложная задача для рядового инвестора. Если вы не принадлежите к числу самых информированных людей о каждой категории инвестиций, то наилучший способ защитить себя от неприятностей — это диверсифицированный портфель.

ТР: Разумеется.

ПТД: Я хочу рассказать одну историю. Дело было в 1976 году. К тому времени я работал всего полгода и постоянно надоедал своему боссу, торговцу хлопком Эли Таллису: «Я тоже хочу продавать. Дайте мне возможность поторговать». Он обычно отвечал: «Сынок, тебе пока рано. Может быть, через полгода». Но я настаивал: «Нет, я хочу сейчас». И он сказал: «Послушай, рынок будет здесь и через тридцать лет, а вот останешься ли ты на рынке, это еще вопрос».

ТР: Отлично сказано.

ПТД: Так что спешить здесь некуда. Я считаю, что самое главное, что вы можете сделать, — это диверсифицировать свой портфель. Диверсификация — ключ к успеху. Важно научиться играть в защите и повторю еще раз, оставаться в игре как можно дольше.

ТР: Раз уж мы заговорили о диверсификации, то что ты скажешь о таком средстве защиты, как распределение активов?

ПТД: Никто и никогда не сможет сказать с абсолютной уверенностью, что подобрал себе состав портфеля, который будет идеальным в следующие 5–10 лет. Мир меняется слишком быстро. Если взять нынешний момент, то и облигации, и акции в США переоценены, а наличные деньги обесцениваются. Так что же делать с деньгами? Бывают такие времена, когда их надо придерживать, чтобы вложить позже. Ведь может получиться так, что возникнет благоприятная ситуация, а инвестировать будет нечего.

ТР: Как ты поступаешь в этом случае?